La nouvelle distribution de dividendes

La distribution de dividendes conditions et exceptions ! Les dividendes concernent 2 types d’associés. Tout d’abord, Monsieur Tout le Monde qui se comporte comme un associé capitaliste et le second, le dirigeant qui est un associé productif. Le premier se contente d’investir dans une grande entreprise comme le groupe Orange par exemple. Le second y travaille.

Dans ce dernier cas, les dividendes constituent à la fois des revenus du capital investi, mais également une récompense de sa performance de l’exercice. Chaque année, il est confronté donc à la même question suivante. Quelle est la répartition optimale entre prime et dividendes ? Mais il faut considérer également tous les prélèvements fiscaux et sociaux.

Le PFU et la distribution de dividendes

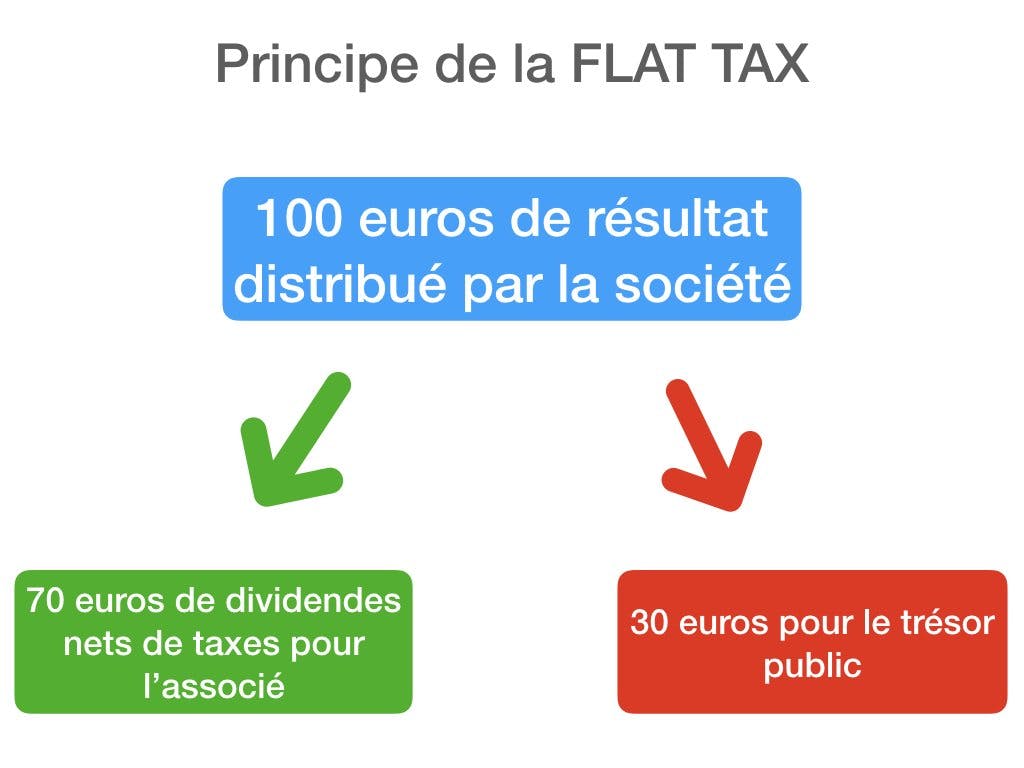

Depuis 2018, la Flat tax est en place ! Les personnes physiques recevant des distribution de dividendes de société à l’impôt sur les sociétés se soumettent désormais au prélèvement forfaitaire unique ( le PFU).

Le PFU n’est pas un régime dérogatoire de droit commun. Une personne physique percevant des dividendes se soumet désormais à l’impôt sur le revenu au taux proportionnel de 12,8% et aux prélèvements sociaux au taux de 17,2%, soit un taux global d’imposition de 30%.

Les contribuables pourront cependant continuer de soumettre leur dividendes au barème progressif de l’IR, une fois appliqué l’abattement de 40%. Cette option se formule lors du dépôt de la déclaration d’ensemble des revenus, l’année suivante.

Nota Bene : Le PFU ne concerne pas seulement les dividendes, son champ d’application est plus grand que cela. En effet, il encadre aussi les plus values sur titres relevant du régime des particuliers ; les rachats de contrats d’assurance vie et les produits de placement à revenu fixe. L’option pour le barème progressif de l’IR est annuelle et globale ; car elle vise la globalité des revenus concernés par le PFU perçus au titre de l’année pour laquelle l’option se notifiera. Cela signifie qu’elle ne s’appliquera pas seulement aux dividendes.

Il n’y a pas eu de modification des obligations déclaratives qui pèsent sur la société distribuant les dividendes. À partir du moment ou un dividende se distribue au profit d’une personne physique ; la société retiendra à la source un acompte d’IR au taux de 12,8%, qui conserve la nature d’un prélèvement forfaitaire non libératoire, qui se calcule sur le dividende brut et les prélèvements sociaux au taux global de 17,2%.

La distribution de dividendes conditions

Il est important de noter que les contribuables ; ayant eu un revenu fiscal de référence inférieur à 50 000€ ou 75 000€ ; selon leur imposition commune, pourront demander la dispense du paiement de l’acompte d’IR.

Pendant la déclaration de revenus, l’acompte payé pendant la distribution viendra s’imputer sur l’impôt dû, si le contribuable décide d’opter pour le barème de l’IR. En revanche, l’acompte se transformera en prélèvement libératoire de l’IR si le contribuable ne formule aucune option. Les modalités d’option ne sont pas connues à ce jour.

Par exemple : Une société distribue ses dividendes le 5 juin 2018. Elle devra déposer une déclaration n°2777 au plus tard le 15 juillet de la même année ; afin de reverser à l’administration fiscale l’acompte d’impôt sur le revenu et les prélèvements sociaux au taux global de 30%. L’option éventuelle pour le barème devra s’effectuer en avril 2019 lors de la déclaration d’ensemble des revenus.

Coup d’œil sur le gérant majoritaire

Mettre en place le PFU ne changera pas les règles d’assiette des cotisations sociales du gérant majoritaire. Ainsi, les dividendes du gérant majoritaire excédants 10% du capital social et des primes d’émission ; augmentées du solde moyen des comptes courant d’associés, se soumettent aux cotisations de travailleurs non salariés. Pour conclure, sur la déclaration n°2777, la société ne prélèvera à la source que ceux dus à la hauteur de la fraction n’excédant pas cette limite.

En espérant que cet article sur la distribution de dividende vous aura bien aidé, vous pouvez désormais consulter celui ci consacré au lien entre dividendes et SASU ! A bientôt avec Dougs !