Charges patronales : comment calculer et maîtriser votre coût employeur

Plateforme agréée 100% gratuite

Vous dirigez une entreprise et vous vous demandez combien vous coûte réellement un salarié ? Entre salaire brut, net et charges patronales, le calcul peut vite devenir flou et les mauvaises estimations, coûteuses.

Pourtant, comprendre la composition et le calcul des charges patronales est indispensable pour maîtriser votre masse salariale, anticiper vos budgets et optimiser vos coûts. C’est ce qui vous permet de recruter sereinement, sans craindre de déséquilibrer votre trésorerie.

Chez Dougs, nous accompagnons chaque jour des dirigeants comme vous pour comprendre le fonctionnement de la gestion sociale de vos salariés, afin de transformer une dépense subie en levier de gestion maîtrisé.

Dans la majorité des cas, les charges patronales représentent environ 40 à 42 % du salaire brut d’un salarié. Elles peuvent toutefois être réduites, parfois autour de 22 à 30 %, dans certaines situations spécifiques grâce aux dispositifs d’allègement (réduction générale, apprentissage, zones prioritaires, etc.). Elles couvrent notamment les cotisations maladie, chômage, retraite, accidents du travail, allocations familiales et formation professionnelle.

Pour les calculer, retenez que les charges patronales s’ajoutent au salaire brut pour déterminer le coût employeur.

Elles varient selon le type de contrat, la rémunération et les dispositifs d’allègement applicables (exonération Fillon, zones prioritaires, apprentissage, etc.).

Pour réduire vos charges, vous pouvez activer plusieurs leviers :

- réductions générales ;

- primes ;

- intéressement, participation et/ou plan d’épargne entreprise.

Je vous explique le détail dans cet article.

Quelles sont les charges patronales en France ?

Les charges patronales correspondent à l’ensemble des cotisations sociales que vous payez, en tant qu’employeur, en plus du salaire brut de votre salarié.

Les cotisations patronales sont à la charge de votre entreprise. Logique, non ? Ce sont des charges sociales indexées sur le salaire de votre employé. Elles sont versées directement aux organismes de protection sociale.

Quel que soit votre secteur d’activité, il vous revient de reverser la part de votre salarié, prélevée sur son salaire. Les cotisations salariales sont prélevées sur le salaire brut afin d’obtenir le salaire net.

Pourquoi paie-t-on des charges patronales ? Où vont-elles ?

En tant qu’employeur, vous payez des charges patronales pour financer la sécurité sociale et le chômage de vos employés.

Sont à la charge de votre entreprise :

- la cotisation maladie, d’assurance chômage, d’allocations familiales et d’accidents du travail, garantie des salaires ;

- la contribution solidarité autonomie, au dialogue social, au fonds national d’aide au logement, unique à la formation professionnelle et à l’alternance ;

- le versement mobilité.

Certaines cotisations, comme la Sécurité sociale, l’assurance chômage et la retraite complémentaire sont des cotisations auxquelles à la fois l'entreprise et le salarié contribuent, même si ce n’est pas forcément dans des proportions identiques.

Suivez 18 actions de cette checklist et optimisez dès maintenant votre tréso !

Comment calculer vos charges patronales ?

Vous le savez : chaque euro versé à un salarié a un coût. Mais pourquoi et comment ce coût se forme-t-il ? Je vous aide à décoder le calcul des charges patronales, pour que vous puissiez estimer votre coût employeur.

Comprendre la logique du calcul des cotisations sociales

Le calcul des charges patronales nécessite 2 informations :

- la base (ou l’assiette) de cotisations. C’est le montant avec lequel on multiplie le taux de cotisations. Il est déterminé par la loi. Pour certaines cotisations patronales, on prendra la totalité du salaire brut, alors que pour d’autres, on ne comptabilise qu’une seule partie.

- Le taux de cotisation à appliquer. Il varie également en fonction de la taille et de la localisation de l'entreprise, du secteur d'activité, du collège du salarié (Ouvrier, ETAM, Cadre), etc.

Voici un exemple des taux applicables, présentés sous forme de tableau clair.

| Contribution solidarité autonomie | 0,30 % | Salaire total |

|---|---|---|

| Assurance maladie | 7,00 % | Salaire total |

| Assurance vieillesse plafonnée | 8,55 % | Jusqu’à PSS (Plafond de la Sécurité sociale = 3 864 €/mois) |

| Assurance vieillesse déplafonnée | 2,02 % | Salaire total |

| Allocations familiales | 3,45 % ou 5,25 % | Salaire total |

| Cotisation chômage | 4,00 % | Jusqu’à 4 PSS (≈ 15 456 €/mois) |

| Fonds de garantie des salaires (AGS) | 0,20 % | Jusqu’à 4 PSS |

| Retraite complémentaire non cadre (tranche A) | 4,65 % | Jusqu’à PSS |

| Retraite complémentaire non cadre (tranche B) | 12,15 % | Entre PSS et 8 PSS |

| Retraite complémentaire cadre (tranche A) | 4,72 % | Jusqu’à PSS |

| Retraite complémentaire cadre (tranche B) | 12,95 % | Entre PSS et 8 PSS |

| Assurance décès (cadres) | 1,50 % | Jusqu’à PSS |

| FNAL – entreprises < 50 salariés | 0,10 % | Jusqu’à PSS |

| Formation professionnelle | 0,55 % à 1 % | Salaire total |

| Taxe d’apprentissage | 0,68 % | Salaire total |

| Versement mobilité | Variable selon la zone géographique | Salaire total |

| Contribution au dialogue social | 0,016 % | Salaire total |

| Accidents du travail | Variable (env. 0,50 %) | Salaire total |

Comment calculer vos cotisations patronales et salariales ?

Les cotisations patronales viennent s’ajouter au coût du salaire brut. Elles sont plus élevées que les cotisations salariales.

N’oubliez pas d’en tenir compte lorsque vous calculez le coût du salaire d’un collaborateur :

Salaire brut + cotisations patronales

En d’autres termes, il s’agit du salaire chargé, à l’intérieur duquel les cotisations patronales représentent environ 22 à 42 % du salaire brut.

Les cotisations salariales sont également retenues sur le salaire de votre collaborateur. Elles représentent environ 22 % du salaire brut. C’est à vous de les reverser pour le compte du salarié.

Par exemple, sur un salaire brut de 1 600 € :

- votre salarié aura 352 € de charges salariales ;

- le montant de vos charges patronales sera de 672 €.

Votre salarié percevra 1 248 € net, mais le coût global sera de 2 272 € pour votre entreprise.

Simulateur : Coût d'une embauche

Combien coûtent les charges sociales sur un salaire ?

Les charges sociales représentent l’ensemble des cotisations calculées sur le salaire, mais seules les charges patronales constituent une charge comptable pour l’entreprise.

Les cotisations salariales, elles, sont simplement prélevées sur le salaire brut du collaborateur : elles ne constituent pas une charge de l’entreprise, même si celle-ci les reverse à l’URSSAF.

En clair, pour calculer vos charges patronales, vous devez connaître deux éléments essentiels :

- la base de cotisation, c’est-à-dire la part du salaire soumise aux cotisations ;

- le taux de cotisation, qui varie selon plusieurs éléments liés à l'entreprise et à la nature de la charge (maladie, retraite, chômage, etc.).

Vos charges patronales s’ajoutent au salaire brut et représentent 22 à 42 % de ce montant.

Les charges salariales, elles, sont retenues sur le salaire du collaborateur (environ 22 %).

En pratique :

- votre salarié perçoit un salaire net après déduction de ses cotisations ;

- vous assumez un coût total plus élevé, correspondant au salaire brut + charges patronales ;

- un salaire brut de 1 600 € revient à environ 2 272 € pour votre entreprise.

Comment réduire vos charges patronales ?

Vous savez maintenant comment calculer vos charges. Mais pourquoi payer plus que nécessaire ? Je vous montre les dispositifs qui peuvent réduire vos cotisations et optimiser le coût de vos salariés.

La réduction générale des cotisations patronales (RGCP, ex-réduction Fillon)

La réduction générale des cotisations patronales, appelée aussi ex-réduction Fillon, est une exonération qui diminue le coût du travail.

Elle est valable pour les salaires jusqu’à 2 882,88 € brut par mois (1,6 SMIC) le plafond. Elle concerne tous les employeurs, sauf les particuliers employeurs.

Cette réduction porte sur les cotisations :

- d’assurance maladie ;

- de maternité ;

- de vieillesse ;

- d’invalidité et décès ;

- et les allocations familiales.

Le taux de réduction est différent en fonction de la situation de votre société et il dépend de beaucoup de paramètres. L'un de ces paramètres est le coefficient de réduction dont le maximum est :

- 0,3193 pour une entreprise de moins de 50 salariés ;

- 0,3233 à partir de 50 salariés.

Il n’est pas possible de cumuler la réduction générale des cotisations patronales avec d’autres exonérations spécifiques à certains secteurs, comme les artistes auteurs par exemple.

En revanche, la réduction générale des cotisations patronales peut être cumulée avec la déduction forfaitaire applicable aux heures supplémentaires, sous certaines conditions. Ce dispositif permet de réduire encore le coût du travail lorsque des heures supplémentaires sont réalisées, notamment dans les entreprises de moins de 20 salariés. Elle est égale à 1,50 € par heure supplémentaire. Cependant, elle n’est valable que pour les entreprises de moins de 20 salariés, dont les employés cotisent à l’assurance chômage.

Autres leviers pour diminuer vos charges

Vous pouvez réduire vos charges sociales (patronales et salariales) en mettant en place :

- un accord d’intéressement ou de participation ;

- des chèques emploi universel (CESU), chèques vacances ou tickets restaurants ;

- un plan d’épargne entreprise (PEE).

En synthèse, pour réduire vos charges patronales, vous pouvez bénéficier de la réduction générale des cotisations patronales (RGCP), aussi appelée ex-réduction Fillon. Elle s’applique aux salaires jusqu’à 2 882,88 € brut et réduit vos cotisations sociales (maladie, vieillesse, allocations familiales, etc.).

Le coefficient de déduction maximum est de 0,3193 pour les entreprises de moins de 50 salariés, et 0,3233 au-delà.

Vous pouvez la cumuler avec la déduction forfaitaire sur les heures supplémentaires (1,50 € par heure pour les entreprises de moins de 20 salariés).

À quoi cotisez-vous : la répartition de vos charges patronales

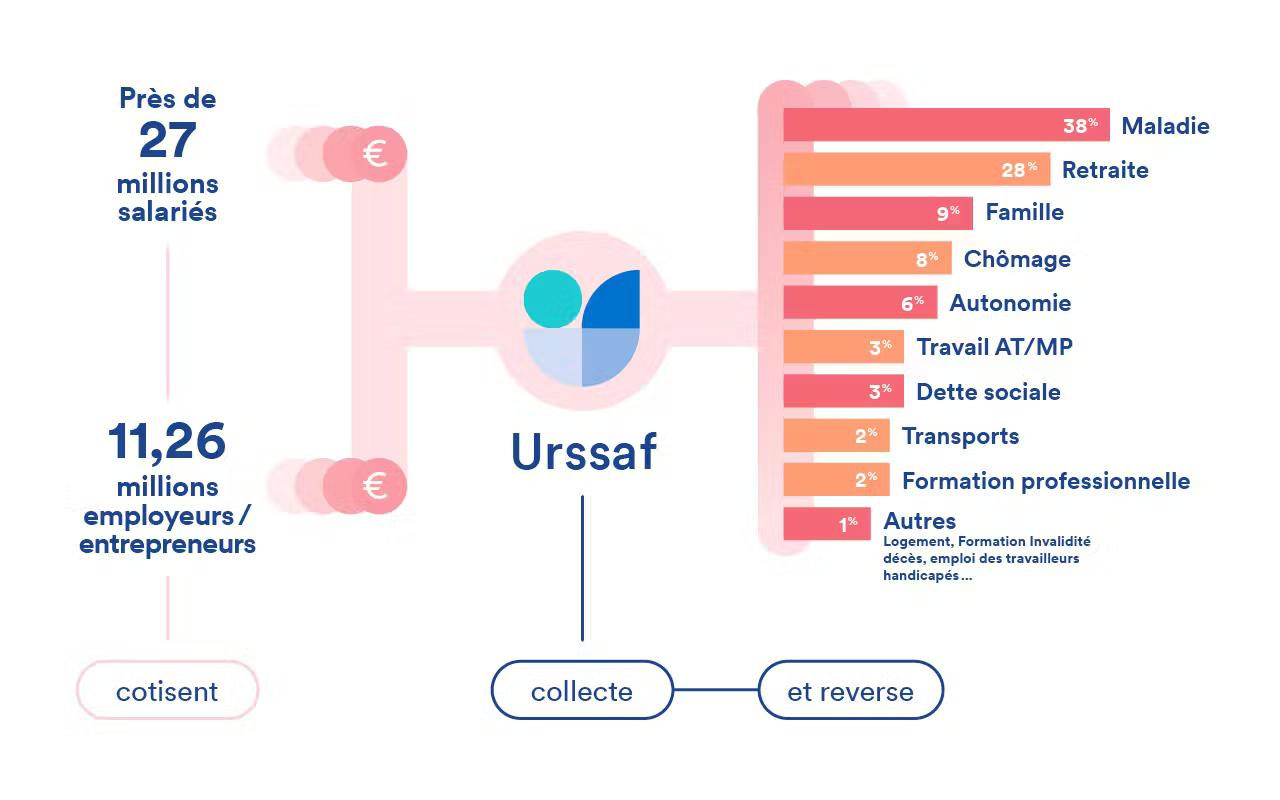

Les charges patronales que vous versez sont redistribuées à différents organismes sociaux.

Chaque organisme finance une protection spécifique pour vos salariés.

Vous cotisez auprès de :

- l’URSSAF (Union de recouvrement des cotisations de Sécurité sociale et d’allocations familiales) pour les cotisations d’assurance maladie, allocations familiales, vieillesse et la CSG (Contribution sociale généralisée) ;

- France Travail pour les cotisations d’assurance chômage et l’AGS (Assurance garantie des salaires) ;

- organismes de retraite selon le régime complémentaire ou supplémentaire et le statut de votre salarié (cadre ou non-cadre) ;

- Les organismes de prévoyance pour les garanties obligatoires : invalidité, décès, incapacité. Cette prévoyance est obligatoire dès le premier salarié.

Source : Source : https://www.urssaf.fr/accueil/a-quoi-servent-les-cotisations.html

Les charges patronales ne sont pas qu’une contrainte : elles reflètent le vrai coût de votre salarié et la protection sociale que vous financez.

En tant que dirigeant, votre rôle est de comprendre leur composition, de calculer leur impact et d’activer les bons leviers d’allègement pour préserver votre trésorerie.

En maîtrisant ces paramètres, vous transformez une dépense subie en décision stratégique au service de la croissance de votre entreprise.

Avec Dougs, vous bénéficiez d’un accompagnement personnalisé pour estimer votre coût employeur, optimiser vos charges et sécuriser vos recrutements.

Selon votre situation, vous serez peut-être intéressé par nos ressources :

- Guide des charges sociales d’une SASU.

Guide sur les cotisations sociales d'un apprenti.

FAQ sur les charges patronales

Qui paie les charges salariales ?

Quel est le pourcentage (taux) des charges patronales sur un salaire ?

Quel est le montant des charges patronales ?

Comment savoir si vous êtes éligible à une exonération de charges patronales ?

Quelles sont les principales cotisations incluses dans les charges patronales ?

Passionnée par le management et la conduite du changement, elle accompagne son équipe dans ses réalisations techniques et leur formation. Son superpouvoir ? La curiosité, qui fait d'elle une conseillère d’exception !

En savoir plus