Déclaration de TVA à l’issue d’un bilan de liquidation : comment ça marche ?

Votre société est en passe d’être liquidée ? Qu’il s’agisse d’une liquidation judiciaire liée à des difficultés financières, ou bien d’une dissolution à l’amiable motivée par d’autres projets ou le fait que vous êtes en désaccord entre associés, il vous faudra dans tous les cas procéder au dépôt de votre dernière déclaration de TVA. Dougs vous explique comment vous y prendre.

Zoom sur la dernière TVA issue d’une liquidation

La dernière déclaration de TVA a pour objectifs de taxer toutes les opérations qui ne l’auraient pas encore été.

S’agissant de vos immobilisations, pour éviter toute problématique de régularisation de la TVA initialement déduite, votre comptable s’assurera de la bonne application de la TVA suite à la reprise ou à la vente des immobilisations.

Quand et comment faire sa dernière déclaration de TVA ?

Si votre entreprise est soumise au régime réel normal – c’est-à-dire que vous payez votre TVA tous les mois – vous devez déposer votre dernière déclaration de TVA dans un délai fixé par la loi à 30 jours à compter de la date de votre cessation d’activité.

Si vous êtes au régime simplifié – c’est-à-dire que vous payez 2 acomptes de TVA par an + une déclaration annuelle de TVA – vous avez 60 jours pour déposer votre dernière déclaration de TVA.

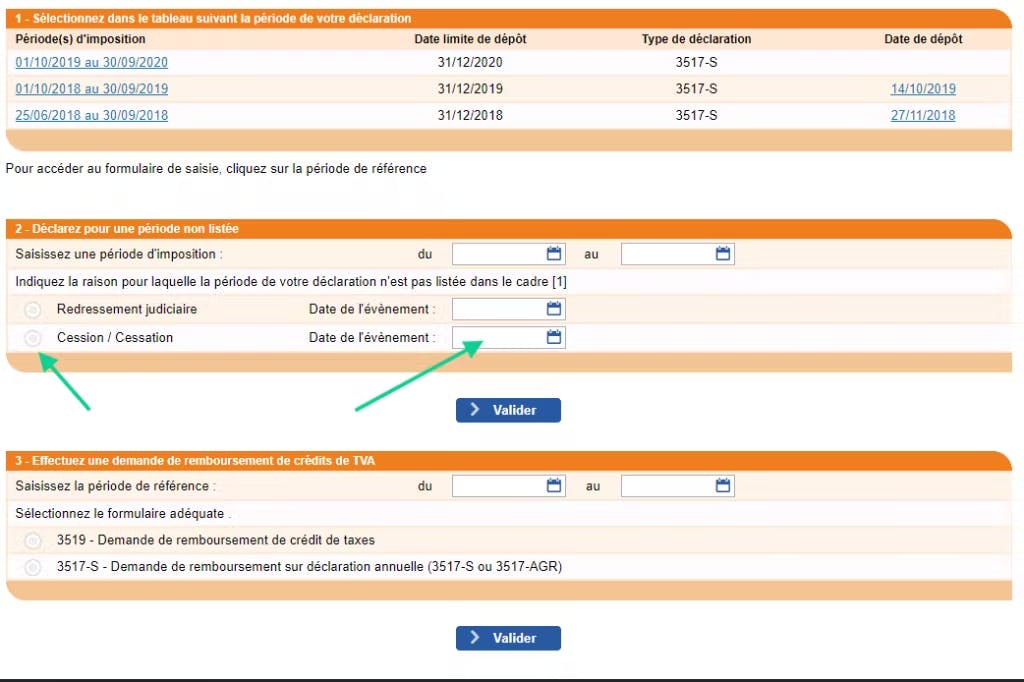

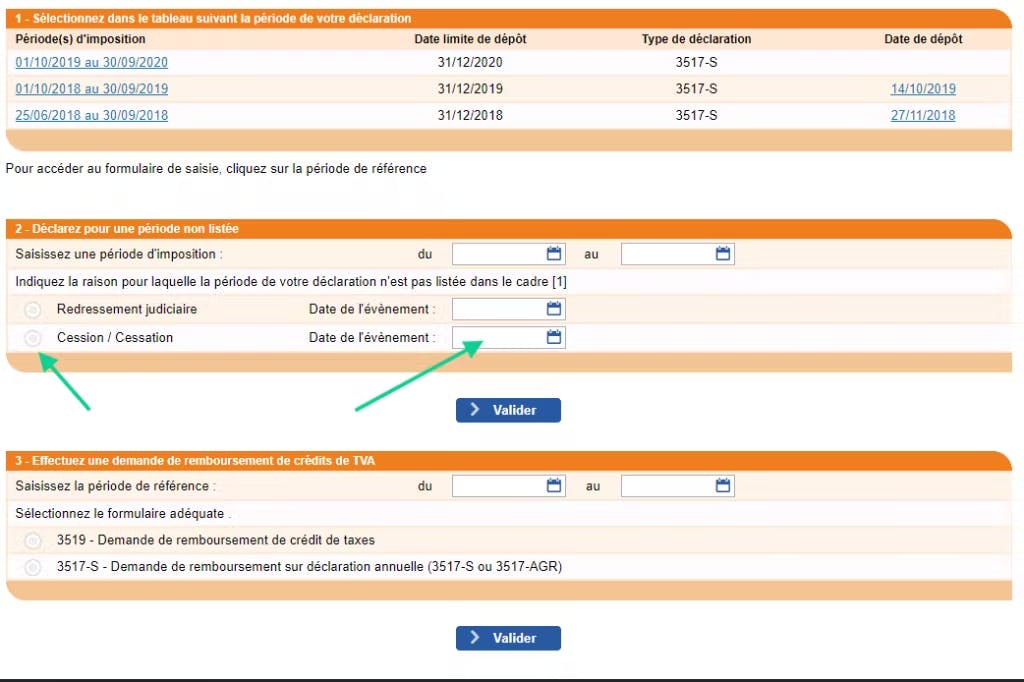

En pratique, pour effectuer cette dernière déclaration de TVA, vous devez vous rendre sur impots.gouv, vous connecter à votre espace professionnel et sélectionner “TVA” dans la rubrique “Déclarer”.

Il vous suffit ensuite de choisir la période concernée pour procéder au dépôt de votre déclaration. Si celle-ci n’apparaît pas dans le premier tableau en haut de la page, vous pouvez générer la déclaration adéquate en sélectionnant “Cession/cessation” dans le second tableau et en indiquant la date à laquelle votre société a cessé son activité.

Suivez 18 actions de cette checklist et optimisez dès maintenant votre tréso !

Que se passe-t-il en cas de trop versé ou de trop perçu de TVA ?

Si à l’issue de la taxation des vos dernières opérations et de la régularisation, il apparaît que vous avez collecté plus de TVA que vous ne pouvez en déduire, vous devrez procéder au paiement de la TVA due. Immédiatement après avoir déposé et signé votre déclaration de TVA, vous pouvez accéder au paiement de la TVA en cliquant sur le bouton “Payer”. Le paiement est également accessible à tout moment depuis l’accueil de votre espace professionnel sur impots.gouv dans la rubrique “Payer”.

Si au contraire, vous êtes en situation de crédit de TVA – autrement dit que la TVA collectée est inférieure à la TVA déductible – vous devez alors demander le remboursement de ce crédit en déposant une demande de remboursement de la TVA.

Faire une demande de remboursement de TVA quand on est au régime simplifié

Si vous êtes au régime réel normal, la demande se fait directement sur la déclaration de TVA en renseignant le cadre “VI – Demande de remboursement”.

Dans le cas où vous relevez du régime réel normal, le remboursement se matérialise par le dépôt d’une demande de remboursement sur le formulaire n°3519.

Faire une demande de remboursement de TVA quand on est au régime normal réel ou trimestriel

⚠️ Il est important de ne pas clôturer le compte de votre société avant la fin des démarches administratives liées à la liquidation, car c’est via ce compte (enregistré sur le site des impôts) que sont effectués les paiements et remboursements de TVA !

Quelle que soit votre situation, il vous faut impérativement régulariser votre situation fiscale lors d’une cessation d’activité. Vous avez désormais toutes les clés pour réaliser votre dernière déclaration de TVA et pour vous acquitter de la TVA si toutes vos opérations n’ont pas été taxées, ou obtenir un remboursement si vous avez trop payé. Et parmi les autres formalités, n’oubliez pas non plus la Cotisation Foncière des Entreprises (CFE), de laquelle vous devez vous acquitter, même dans un bilan de liquidation !

Votre expert-comptable saura vous accompagner dans ces démarches si vous avez besoin d’assistance. Toute l’équipe Dougs vous souhaite le meilleur pour vos prochaines aventures professionnelles !

Marion est juriste fiscaliste. Chez Dougs, elle accompagne ses collègues comptables et juristes en interne. Sa passion dans la vie ? La TVA, bien évidemment ! Non, plus sérieusement, Marion est surtout une globe-trotteuse en quête de bonne cuisine. Elle saura toujours vous mettre en appétit avec sa bonhomie et son entrain tout naturel.

En savoir plus