E-commerce et TVA : ce qui change avec le nouveau régime des ventes à distance

Depuis le 1er juillet 2021, l’Union européenne a mis en place de nouvelles règles d’application de la TVA pour la vente de produits aux particuliers sur son territoire. C’est ce qu’on appelle le régime des ventes à distance. En première ligne, l’abaissement du seuil de chiffre d’affaires à 10 000 € ainsi que la mise en place d’un guichet unique pour faciliter la déclaration de la TVA due dans un autre État membre de l’Union européenne. Une réforme qui a aussi pour objet la lutte contre la fraude à la TVA, mais qu'est ce que ça change pour vous ? Dougs vous explique.

Réforme E-Commerce 2021 : de nouveaux principes d’application de la TVA européenne

Tout professionnel de la vente à distance est en principe soumis soumis à la Taxe sur la valeur ajoutée, que ce soit dans son pays d’origine, ou dans le pays de son client. Chaque État définit les taux applicables en fonction des biens et services vendus. L’application d’un taux de TVA français ou d’un autre État membre est régie par trois principes. La réforme de la tva du 1er juillet 2021 vient modifier l’un d’eux, afin de simplifier les échanges.

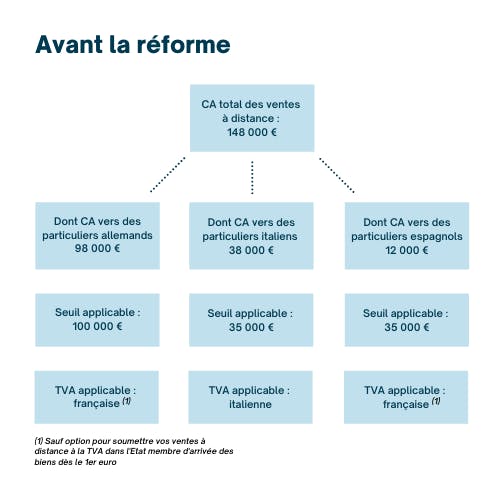

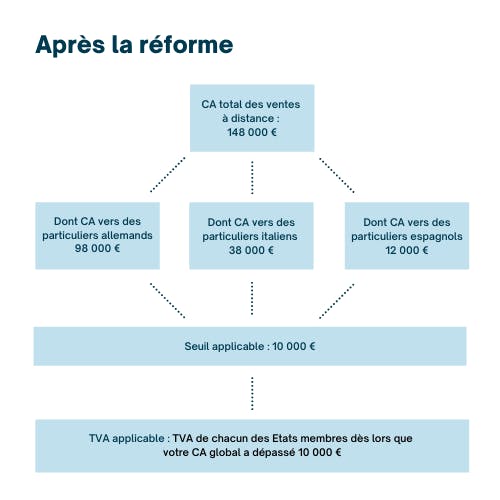

| TVA e-commerce en UE avant juillet 2021 | TVA e-commerce en UE à partir de juillet 2021 |

| En dessous d’un certain seuil de chiffre d’affaires de vente, la TVA du pays du vendeur s’applique : dit plus simplement, la TVA française pour une entreprise française. (1) | Ce principe reste le même. Pour tout chiffre d’affaires de vente à distance en Union européenne inférieur au seuil défini, c’est la TVA du pays d’origine qui s’exerce. (1) |

| Chaque État membre d’arrivée des biens définit un seuil de chiffre d’affaires en euros. Au-delà de ce dernier, le e-commerçant doit appliquer la TVA de l’État membre d’arrivée des biens sur ses ventes. Quelques exemples : Allemagne : 100 000 €Espagne : 35 000 € | Un seul et unique seuil de chiffre d’affaires régit les ventes à distance. Au-delà de 10 000€ de CA, la TVA du pays destinataire s’applique. |

| Cas particulier : si vos marchandises sont stockées dans un pays de l’Union autre que la France, elles dépendent de la TVA du pays en question. | Ce principe reste le même. Stockés dans un État membre, vos biens sont fiscalement rattachés au pays d’accueil. Sa TVA s’applique donc. |

(1) Vous avez toutefois la possibilité d’opter pour soumettre l’intégralité de vos ventes à distance à la TVA de chacun des États membres d’arrivée des biens, et ce, dès le 1er euro.

Comment fonctionne le seuil de chiffre d’affaires unique pour les ventes à distance en Union européenne ?

L’un des objectifs de la réforme de la TVA sur le e-commerce 2021 est de simplifier la vie des e-commerçants. Comment ? Avant le 1er juillet 2021, dès lors que vos ventes en UE dépassaient le seuil établi par l’État membre destinataire, vous deviez appliquer les taux de TVA en vigueur dans cet État membre sur les transactions. Pour cela, vous deviez vous inscrire auprès des autorités fiscales du pays en question pour obtenir un numéro de TVA étranger et ensuite y effectuer vos déclarations de TVA.

👉 35 000 € de CA en Autriche ? Direction les autorités fiscales autrichiennes, pour obtenir un numéro de TVA autrichien et faire vos déclarations de TVA auprès de l’administration autrichienne. 100 000 € de CA en Allemagne ? On connaît la chanson.

Vente à distance et prestations de services électroniques : un seuil unique de 10 000 € de CA apprécié globalement

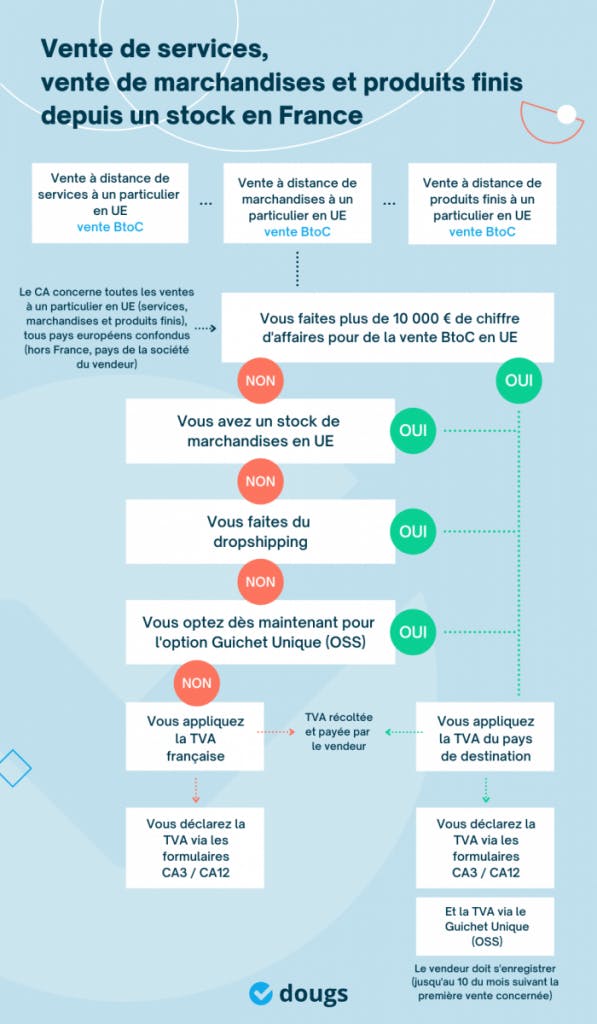

À partir du 1er juillet 2021, plus de seuil pays par pays. La réforme fixe un seuil unique de 10 000 € de chiffre d’affaires au-delà duquel vous devez soumettre vos ventes à distance à la TVA de l’État membre d’arrivée de la marchandise.

Autre nouveauté issue de la réforme, le seuil des ventes à distance est désormais apprécié globalement et non plus État membre par État membre. Dès lors que le chiffre d’affaires total de vos ventes à distance dépasse 10 000 €, vous devez taxer vos ventes à distance dans les États membres d’arrivée des biens.

Attention toutefois, pour apprécier si vous êtes en dessous/au-dessus de ce seuil, il faut additionner le chiffre d’affaires de vos ventes à distance et celui de vos prestations de services électroniques. Un exemple, si vous détenez une société de vente de livres de cuisine, et que vous donnez en même temps des cours de pâtisserie en ligne, vous devrez compter le CA généré par votre formation avec celui de vos ventes pour déterminer si vous dépassez ou non le seuil de 10 000 €.

TVA étrangère : vos déclarations via un mini-guichet

Tout cela permet de simplifier ensuite la déclaration de ces opérations soumises à la TVA d’un autre Etat membre que la France. Là où précédemment vous deviez faire vos déclarations de TVA étrangère auprès de chaque administration fiscale, désormais vous pouvez vous adresser à un interlocuteur unique : l’administration fiscale française. En effet, il est possible, depuis le 1er juillet 2021, de déclarer votre TVA due dans d’autres États membres en raison de vos ventes à distance en ligne via un mini-guichet.

Suivez 18 actions de cette checklist et optimisez dès maintenant votre tréso !

E-commerce en Union européenne : quel est le taux de la tva en France et à l'étranger ?

Comment savoir quelle TVA appliquer en cas de vente à distance en Union européenne ? Prenons un exemple. Vous détenez une société française spécialisée dans la vente à distance d’articles de sport.

- Cas n°1 : située en France, votre société réalise moins de 10 000 € de chiffre d’affaires sur ses ventes en Union européenne. → Le taux de TVA français s’applique sur vos transactions.

- Cas n°2 : votre entreprise française vend en Union européenne et enregistre 3 000 € de chiffre d’affaires à destination de l’Allemagne et 2 000 € en Espagne. Dès lors, votre CA de ventes à UE est de 5 000€, bien inférieur au seuil unique de 10 000 €. → Vous êtes donc soumis à la TVA française.

- Cas n°3 : cette fois, votre CA de ventes en Allemagne est de 9 000 € et de 2 000 € en Espagne. Vous dépassez donc le seuil avec 11 000 € de chiffre d’affaires en UE. Vos transactions sont dès lors soumises à la TVA du pays destinataire. → Vous devrez donc appliquer la TVA allemande sur les produits achetés par les particuliers allemands et la TVA espagnole sur les marchandises à destination de la péninsule Ibérique dès le 1er jour du mois qui suit celui au cours duquel votre CA global a franchi le seuil de 10 000 €.

- Cas n°4 : les produits de votre entreprise française sont stockés en Allemagne. Votre société effectue des ventes en UE, mais en dessous du seuil des 10 000 € de CA. → Vous êtes soumis à la TVA allemande, car vous êtes considéré comme établi en Allemagne.

Comment déclarer la TVA e-commerce au Guichet Unique ?

Il est dans un premier temps nécessaire de s’inscrire au guichet unique OSS-IOSS. Pour plus d’informations sur ce sujet, consultez notre guide sur l'e-commerce en Union Européenne.

Déclarer votre TVA via le guichet unique IOSS

Les e-commerçants réalisant des opérations de ventes à distance de biens importés de pays tiers peuvent désormais déclarer la TVA sur le commerce due dans un État membre de l’Union européenne (autre que la France) via le guichet unique IOSS.

Si vous êtes inscrits à l’IOSS, votre déclaration est mensuelle. Vous devrez la déposer avant la fin du mois suivant le mois déclaré.

Le dépôt de déclaration de TVA s’effectue à partir de votre espace professionnel sur le site impots.gouv dans la rubrique “Démarches”, sélectionnez “Guichet de TVA unique”.

Déclarer votre TVA via le guichet unique OSS

Si vous êtes inscrit à l’OSS, votre déclaration est trimestrielle. Elle doit être déposée dans le mois suivant le trimestre civil déclaré.

🚨 Vous n’aurez pas le droit de déclarer la TVA sur vos ventes via le guichet unique OSS si vos clients particuliers sont domiciliés dans l'État membre où vous stockez vos marchandises (État membre d’établissement).

Le dépôt de déclaration de TVA s’effectue à partir de votre espace professionnel sur le site impots.gouv. Il faut au préalable avoir adhéré à ce service. Pour en savoir plus consultez notre article sur l’entreposage de marchandises dans l’Union européenne.

Pour vous accompagner sur ces nouvelles règles et la déclaration de TVA à l'achat ou à la vente, n'hésitez à venir participer à nos webinars. Nous faisons notamment un webinar sur la TVA pour vous aider à savoir sur quoi vous êtes redevables de la tva, comment fonctionne la tva à l'importation, en europe et dans le monde !

Dougs traite vos données personnelles recueillies sur ce formulaire afin de répondre à votre demande. Vous pourriez aussi recevoir, de notre part, des informations commerciales et conseils pour simplifier votre vie d’entrepreneur. Vous pouvez retrouver toutes les informations concernant vos données personnelles en consultant notre politique de confidentialité.

Nahima est fiscaliste chez Dougs. Véritable appui pour ses collègues et pour les clients, elle jongle entre veille, conseil et formation sur son sujet de prédilection (on vous le donne en mille) : la fiscalité !

En savoir plus