Le guichet de la TVA unique : Quelle TVA appliquer pour les ventes en Europe en 2024

Depuis le 1er juillet 2021, de nouvelles règles concernant la TVA sont entrées en vigueur. Plus précisément, il s’agit de la TVA sur les ventes à distance de biens et les prestations de services à des particuliers en Union européenne. Cette réforme s’accompagne de la création d’un nouveau guichet de TVA : le guichet unique (OSS-IOSS). Mais, en fait, qu’est-ce que c’est ? Votre entreprise est-elle concernée par ce changement ? Comment fonctionne ce guichet unique de TVA ? Dougs répond à toutes vos questions avec ce guide sur le guichet unique TVA pour les ventes en UE.

Définition : le guichet unique de la TVA OSS-IOSS, c'est quoi ?

Le guichet unique de TVA (OSS-IOSS) est un procédé qui permet aux entreprises de simplifier les obligations déclaratives et de paiement des opérateurs. Le « One-Stop-Shop – Import One-Stop-Shop » est depuis le 1er juillet 2021 effectif dans tous les États de l’Union européenne.

Les avantages du One Stop Shop

Les entreprises qui optent pour le dispositif ne sont plus tenues de s’immatriculer auprès des administrations fiscales de chaque État membre de consommation afin de déclarer et payer la TVA due. La TVA est déclarée et payée auprès d’un seul État membre via le guichet unique.

Quelles sont les entreprises concernées par le guichet (OSS-IOSS) ? Quel seuil de CA ?

Sachez que la réforme du nouveau guichet unique TVA vous concerne si, en tant que vendeur :

- Vous réalisez des ventes à distance de bien ou des prestations de services auprès de particuliers situés dans les autres États membres de l’Union européenne ;

- Et que le chiffre d’affaires (CA) sur vos ventes à distance de biens est supérieur à 10 000 €.

En effet, dans ce cas, vous devez facturer à vos clients particuliers la TVA de leur pays de résidence, et non la TVA française. Plus simplement, si vous réalisez 12 000 € de ventes auprès de particuliers allemands, vous devez facturer la TVA allemande, c’est-à-dire le taux de TVA du lieu de consommation du bien.

En principe, pour déclarer et reverser cette TVA à l’Allemagne, vous devriez disposer d’un numéro de TVA allemande et faire des déclarations de TVA en Allemagne. Un sacré casse-tête ! Heureusement, le guichet unique TVA vous permet d’effectuer une seule déclaration de TVA pour toutes vos ventes à des particuliers soumises à la TVA dans un autre État membre de l’UE.

Comment fonctionne le système de guichet unique TVA et comment déclarer la TVA oss ?

Pour utiliser le guichet unique TVA, vous devez tout d’abord vous inscrire. En tant que vendeur (commerce traditionnel) ou e-vendeur (e-commerce ou commerce électronique), vous ne bénéficiez pas automatiquement de ce service. Une fois inscrit, vous devrez déclarer vos ventes chaque trimestre.

Comment s’inscrire au guichet unique TVA en France : l’inscription pas à pas

L’inscription au guichet unique TVA est une démarche simple que vous pouvez réaliser en ligne. Pour cela, il vous suffit de suivre ces quelques étapes :

- Rendez-vous sur le site officiel impots.gouv et accédez à votre espace professionnel ;

- Cliquez sur “Gérer les services” ;

- Choisissez “Adhérer aux services en ligne” ;

- Cliquez sur “Guichet de TVA EU” ;

- Validez votre numéro de TVA intracommunautaire ou la référence d’obligation fiscale (ROF) TVA ;

- Saisissez le formulaire d’inscription. Vous aurez alors besoin des informations suivantes :

- Votre numéro individuel d’identification à la TVA ;

- La dénomination sociale de votre société,

- Les coordonnées postales et téléphoniques de votre société ;

- L’adresse e-mail (courriel) et l’adresse du site internet de votre société ;

- Le nom de la personne à contacter en cas de besoin ;

- Les coordonnées bancaires de votre société ;

- La date de début d’application de votre régime de TVA ;

- La nature des opérations fournies. Il s’agit obligatoirement de ventes de biens à distance intracommunautaires ;

- L’identifiant TVA et les coordonnées postales des établissements stables, ou lieux de stockage, dont vous disposez dans les autres États membres. Si vous n’avez pas d’autres établissements en UE, ou de lieux de stockage hors de France, vous n’êtes pas concerné.

- La liste des numéros d’immatriculation à la TVA dans les autres États membres,

- Enfin, la liste des numéros identifiants attribués dans les autres États membres si vous vous étiez auparavant inscrit au MOSS ou au guichet unique de TVA.

Suivez 18 actions de cette checklist et optimisez dès maintenant votre tréso !

Comment déclarer sur la plateforme du guichet unique français de TVA ?

La déclaration de la TVA via ce guichet est indépendante du dépôt de votre déclaration de TVA française (CA3 ou CA12). En tant qu’adhérent au guichet unique TVA, vous n’êtes donc pas dispensé du dépôt de votre CA3 ou CA12.

Au guichet unique, sont uniquement à déclarer vos ventes à des particuliers en Union européenne, soumises à la TVA dans le pays de destination de la marchandise.

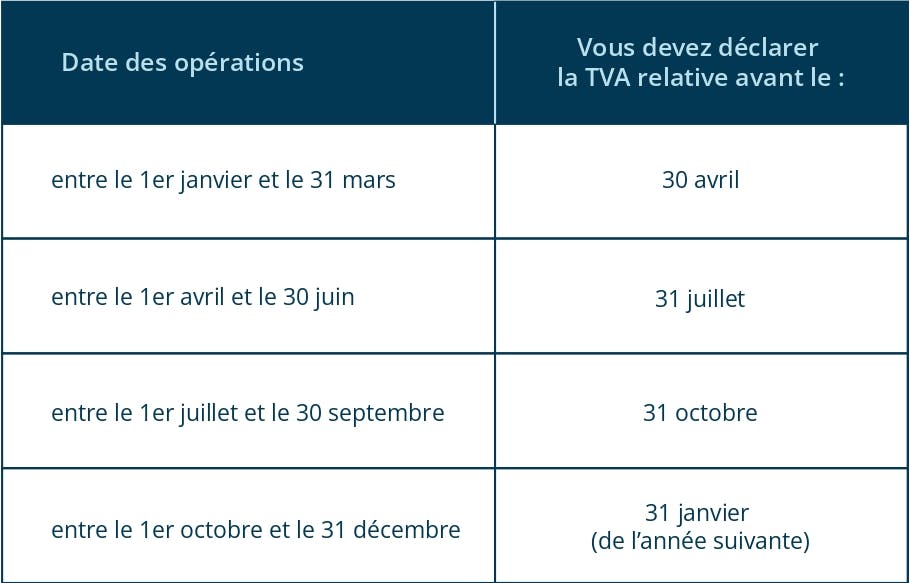

La déclaration via le guichet unique de TVA se fait chaque trimestre. En pratique :

Dougs vous accompagne dans la réalisation de cette déclaration en mettant à votre disposition un formulaire d’aide à la déclaration de TVA OSS-UE.

👉 Pour en savoir plus sur les modalités pratiques de dépôt de votre déclaration, consultez notre article dédié.

Guichet unique : les trois principes de la TVA en ligne en Europe ?

Si vous réalisez des ventes de marchandises à des particuliers en Europe, vous devez retenir 3 grandes règles :

- En principe, vos ventes à des particuliers en UE sont soumises à la TVA française peu importe le pays dans lequel se situe votre client ;

- En revanche, dès lors que votre chiffre d’affaires relatif à ce type d’opérations est supérieur à 10 000 € sur l’année précédente ou sur l’année en cours, vous devez soumettre vos ventes à la TVA du pays de votre client. Ce seuil de 10 000 € s’apprécie globalement, c’est-à-dire tous pays membres de l’UE confondus ;

- Le seuil de chiffre d’affaires de 10 000 € ne vous concerne pas dès lors que vous avez un lieu de stockage dans un État membre de l’UE. Dans ce cas, les ventes que vous réalisez sont à soumettre à la TVA de l’État dans lequel vous avez un lieu de stockage sans pouvoir recourir au guichet unique TVA. Vous devrez donc déposer une déclaration de TVA dans l’État membre concerné.

La déclaration au guichet : pour quelles entreprises ?

Comme on vous l’a révélé un peu plus haut, le guichet unique TVA est pour vous si vous réalisez des ventes à des particuliers en Union européenne et que votre chiffre d’affaires généré par ces ventes est supérieur à 10 000 €.

Dans ce cas, vous devez collecter sur vos ventes la TVA de l’État membre dans lequel se situe votre client particulier. C’est tout l’intérêt de ce guichet unique TVA. Avouez que c’est bien plus facile si vous n’avez qu’une seule déclaration de TVA à faire, plutôt qu’une déclaration dans chaque État membre de l’Union européenne.

Optimisez votre trésorerie

Suivez 18 actions de cette checklist et optimisez dès maintenant votre tréso !

Guichet fiscal unique : catégoriser vos opérations étrangères depuis l’app Dougs

Une nouvelle fonctionnalité vient d’être intégrée à l’app Dougs. Celle-ci permet d’enregistrer vos ventes de marchandises et produits finis soumises à une TVA étrangère en UE.

Pour effectuer la ventilation de vos recettes e-commerce, vous aurez accès à des catégories spécifiques. Il vous suffira de sélectionner le pays étranger de la TVA applicable. L’application mobile s’occupe de ventiler la TVA dans les différents pays de l’UE. Tout est automatique : on vous simplifie la vie !

Résumé sur la réforme : quels changements pour les ventes à distance en UE ?

Cette réforme s’inscrit dans le cadre plus large de la modification des règles de TVA relatives à la vente de marchandises à destination des particuliers en Union européenne.

Le seuil de CA à partir duquel vous devez soumettre ce type de ventes a été abaissé et globalisé. C’est une grande nouvelle pour votre activité de vendeur ! Sans oublier que le nouveau guichet unique TVA vous permet de centraliser en une seule et unique déclaration trimestrielle la déclaration de TVA sur vos ventes.

Notre avis sur le sujet : l’adhésion à ce guichet est une aide précieuse pour l’activité de votre entreprise. Ne passez pas à côté de cette réforme !

Si vous avez d’autres questions sur la TVA, ou autre, vous pouvez contacter les équipes Dougs. Nous nous ferons un plaisir de partager un moment avec vous.

Besoin de plus de renseignements ? Découvrez comment notre équipe peut vous aider !

Dougs traite vos données personnelles recueillies sur ce formulaire afin de répondre à votre demande. Vous pourriez aussi recevoir, de notre part, des informations commerciales et conseils pour simplifier votre vie d’entrepreneur. Vous pouvez retrouver toutes les informations concernant vos données personnelles en consultant notre politique de confidentialité.

Nahima est fiscaliste chez Dougs. Véritable appui pour ses collègues et pour les clients, elle jongle entre veille, conseil et formation sur son sujet de prédilection (on vous le donne en mille) : la fiscalité !

En savoir plus