Indemnité de télétravail et impôt : visions salarié et employeur (2022)

Indemnité télétravail, impôt… Le télétravail n’est pas une pratique nouvelle. Toutefois, le recours à ce mode d’exercice d’activité professionnelle est en plein essor depuis le début de la pandémie de Covid-19. Éviter les clusters sur le lieu de travail a semblé être une bonne idée pour de nombreux employeurs ! Cette réalité a un coût pour les entreprises, tenues de prendre en charge les frais professionnels de leurs salariés en télétravail. Cela soulève également des questions quant à la fiscalité des salariés qui l’appliquent. Des conditions spécifiques sont à respecter pour bénéficier des exonérations sociales et fiscales (impôts) des indemnités liées au télétravail.

Dougs vous aide et vous dit tout sur le sujet !

Sommaire :

- Rappel du contexte en ce qui concerne l’indemnité télétravail et son impôt

- Salarié : frais, indemnités de télétravail et déclaration aux impôts

- Évaluation des frais engagés par le salarié en télétravail

- Employeurs : les mesures d’exonération fiscales (impôt) des indemnités de télétravail

- FAQ sur les indemnités télétravail 2022 et sa fiscalité (impôt sur le revenu)

Rappel du contexte en ce qui concerne l’indemnité télétravail et son impôt

Le contexte social (2020, 2021 et 2022)

Initialement, les textes prévoyaient l’obligation pour les employeurs de prendre en charge tous les frais des salariés découlant directement du télétravail. La loi a été modifiée sur ce point en 2017 et a supprimé cette disposition.

Attention, cela ne signifie pas pour autant que vous n’avez plus aucune indemnité à verser à vos salariés. Vous restez tenu d’une obligation de remboursement des frais professionnels engagés par le salarié pour l’exercice de son activité. Il agit dans l’intérêt de l’entreprise, il ne doit donc pas contribuer sur ses deniers personnels. Aucun moyen pour l’employeur de s’en exonérer.

Pour ce faire, l’employeur peut se baser sur les forfaits de l’Urssaf ou décider d’un autre mode d’indemnisation :

- Le versement d’une indemnité forfaitaire réputée couvrir l’ensemble des frais liés au télétravail (électricité, box internet, téléphone…) ;

- La prise en charge directe ou remboursement des frais liés au télétravail (sur présentation de justificatifs).

Une obligation d’indemnisation du télétravailleur demeure toutefois dans une situation spécifique. En effet, lorsque l’employeur ne dispose d’aucun local professionnel, une indemnité d’occupation de domicile à des fins professionnelles doit être accordée à l’employé. Cela s’applique également lorsque le télétravail est imposé au salarié par l’employeur, malgré l’existence d’un local professionnel. Le versement de celle-ci est distinct de l’allocation pour frais professionnels “ordinaires”.

Le montant de ce versement ne figure pas dans les textes. Il est donc déterminé par l’employeur. Ce sera fonction de la superficie occupée par le bureau, de la proportion du logement occupée par le bureau, du temps passé par le salarié.

Attention : cette indemnité liée au télétravail n’est pas considérée comme la contrepartie directe de dépenses à caractère professionnel. Elle reste donc soumise aux cotisations sociales.

L’année 2020 a fait figure d’exception. En effet, l’Urssaf a exonéré cette indemnité forfaitaire de cotisations sociales, dans les limites journalières ou mensuelles mentionnées ci-après. En juin 2021, le bulletin officiel de la sécurité sociale (BOSS) faisait à nouveau état de ces exonérations de charges sociales pour les allocations forfaitaires prévues par des accords collectifs. Une limite de 3.25 € par jour de télétravail s’applique.

Indemnité télétravail, impôt : le contexte juridique en 2022

Le télétravail peut être mis en place dans le cadre d’un accord collectif ou d’une charte. En l’absence de ces documents, salariés et employeurs peuvent formaliser leur accord par tout moyen (avenant au contrat de travail, courrier, etc.).

Salarié : frais, indemnités de télétravail et déclaration aux impôts

Vous avez engagé des frais liés au travail et vous souhaitez savoir quelles sont les possibilités pour en obtenir le remboursement ?

Les frais réels liés au télétravail

De quelles dépenses parle-t-on ? D’après l’Urssaf, trois catégories de frais peuvent être identifiées :

- Les frais liés à la mise à disposition d’un local privatif pour un usage professionnel ;

- Les frais liés à l’adaptation d’un local spécifique ;

- Enfin, les frais de matériel informatique, de connexion et fournitures diverses.

Comme nous l’avons détaillé ci-dessus, la nature des frais remboursés est variée et dépend de votre situation dans l’exercice de vos fonctions.

Voici un état récapitulatif pour bien comprendre (indemnité télétravail impôt).

En contrepartie des frais professionnels des salariés en télétravail, l’Urssaf accepte le versement d’une allocation forfaitaire exonérée de charges sociales dans la limite de :

- 10 € par mois pour un salarié effectuant une journée de télétravail par semaine ;

- 20 € pour un salarié effectuant 2 journées de télétravail par semaine ;

- Cela peut aller jusqu’à 50 € pour 5 jours de télétravail par semaine.

Au-delà de ces montants, l’exonération de charges sociales est maintenue si vous êtes en mesure de justifier de la réalité des dépenses concernées.

Quelle indemnité pour le télétravail ? (Internet, fourniture, repas…)

Le tableau suivant reprend les principales dépenses liées au télétravail et la manière de les prendre en charge pour l’employeur.

| NATURE DES FRAIS | EVALUATION DES FRAIS |

| Les frais fixes Loyer Montant du loyer ou, à défaut de loyer, valeur locative brute Taxe d’habitation Taxe foncière sur les propriétés bâties Taxes régionales, départementales ou communales comme la taxe d’enlèvement d’ordures ménagères Charges de copropriété Assurance multirisque habitation. | Valeur réelle Quote-part de l’ensemble des frais fixes réellement supportés au titre du local affecté à un usage professionnel au prorata de la superficie totale de l’habitation principale. Exemple : Appartement de 70 m² dont 10 m² pour l’usage professionnel. Le loyer s’élève à 370 €/mois, la taxe d’habitation à 35 €/mois et la prime d’assurance à 15 €/mois. Le montant des frais déductibles s’élève donc à 420 x 10 / 70 = 60 €. |

| Les frais variables Chauffage et/ou climatisation. Électricité. | Valeur réelle Quote-part des frais variables réellement supportés au titre du local affecté à un usage professionnel. |

| Dépenses d’acquisition du mobilier Bureau ergonomique Fauteuil, chaise ergonomique Étagères, meubles de rangement Lampe de bureau. | Prêt de mobilier : Absence de dépenses supplémentaires du salarié : pas de remboursement de frais possible ; Avantage en nature à évaluer sur une base réelle (valeur résiduelle = valeur nette comptable) s’il y a abandon définitif du mobilier au travailleur salarié ou assimilé. Achat du mobilier par le salarié pour le compte de l’entreprise, le salarié en restant toutefois propriétaire : Remboursement des frais exclu de l’assiette dans la limite de 50 % de la dépense réelle sur justificatifs. |

| Matériels informatiques et périphériques : ordinateur, imprimante, modem. | Prêt de matériel : Absence de dépenses supplémentaires du travailleur salarié ou assimilé, pas de remboursement de frais possible ; Avantage en nature à évaluer sur une base réelle (valeur résiduelle = valeur nette comptable) s’il y a abandon définitif du mobilier au travailleur salarié ou assimilé. Achat de matériel par le salarié pour le compte de l’entreprise, le salarié en restant toutefois propriétaire. Remboursement des frais et exclusion de l’assiette dans la limite de 50 % de la dépense réelle sur justificatifs. |

| Consommables (ramettes de papier, cartouches d’encre…). | Remboursement exonéré des cotisations sociales sur justificatifs des frais engagés. |

| Frais de connexion au réseau téléphonique, frais d’abonnement (téléphonique, Internet…). | Remboursement exonéré des cotisations sociales sur justificatifs des frais engagés. |

Suivez 18 actions de cette checklist et optimisez dès maintenant votre tréso !

Évaluation des frais engagés par le salarié en télétravail

Il est conseillé aux salariés de prendre contact avec leur assureur afin de vérifier que leur contrat habitation prend en charge les dommages causés à leurs biens personnels en raison du télétravail.

Comment savoir si vous avez ou non perçu des remboursements en lien avec le télétravail ?

Pour cela, reportez-vous sur votre bulletin de paie. Ce montant figure généralement en bas de bulletin, dans une partie “remboursements” sur laquelle ne s’appliquent en principe pas les cotisations sociales.

Pour aller un peu plus loin, qu’en est-il des frais de déplacement ?

Bien que ceux-ci ne soient pas directement liés au télétravail, la question intéresse souvent les salariés. En principe, les frais liés à des voyages avec votre véhicule personnel ou des dépenses d’hébergement engagés pour le compte de votre employeur doivent vous être remboursés par ce dernier. Par exemple, pour vous rendre chez un client, à une formation, etc.

Les sommes perçues n’impactent généralement pas votre impôt sur le revenu (IR). Dans la mesure où elles vous ont été restituées, elles ne doivent pas être incluses dans vos dépenses professionnelles aux frais réels, si vous avez retenu ce mode de déclaration.

Comment déclarer aux impôts (administration fiscale) les frais engagés au titre du télétravail à domicile ?

Rappelons succinctement la différence entre remboursement de frais et allocation forfaitaire de frais. Car il est possible que l’employeur verse l’une ou l’autre somme selon le contexte. En outre, la nature de l’indemnité reçue peut en impacter le traitement fiscal pour le salarié.

Le remboursement de frais concerne les dépenses réellement engagées et s’appuie sur des justificatifs. Son montant correspond précisément aux sommes dépensées, sur la base de leur valeur réelle. L’allocation forfaitaire est déterminée comme son nom l’indique…

De manière forfaitaire. Le remboursement est alors effectué au montant convenu, sans présentation des justificatifs des dépenses. Il suffit qu’elles soient utilisées conformément à leur objet, c’est-à-dire qu’elles ne doivent couvrir que des dépenses professionnelles. Les exonérations dont ces dernières bénéficient sont limitées par un plafonnement.

L’article 81 CGI (pour les lecteurs les plus aventureux !) dispose que certaines allocations versées par l’employeur au salarié peuvent bénéficier d’une exonération d’impôt sur le revenu (IR). Pour bénéficier de cette exonération, les allocations doivent correspondre à des dépenses strictement inhérentes à la fonction et à des dépenses réelles et justifiées.

Nous ne revenons pas ici sur le cas où vous n’optez pas pour les frais réels, puisque nous vous en avons exposé les implications au paragraphe précédent. Dans ce cas, l’abattement forfaitaire de 10% trouve à s’appliquer. Vous n’avez rien de plus à faire vis-à-vis des dépenses professionnelles.

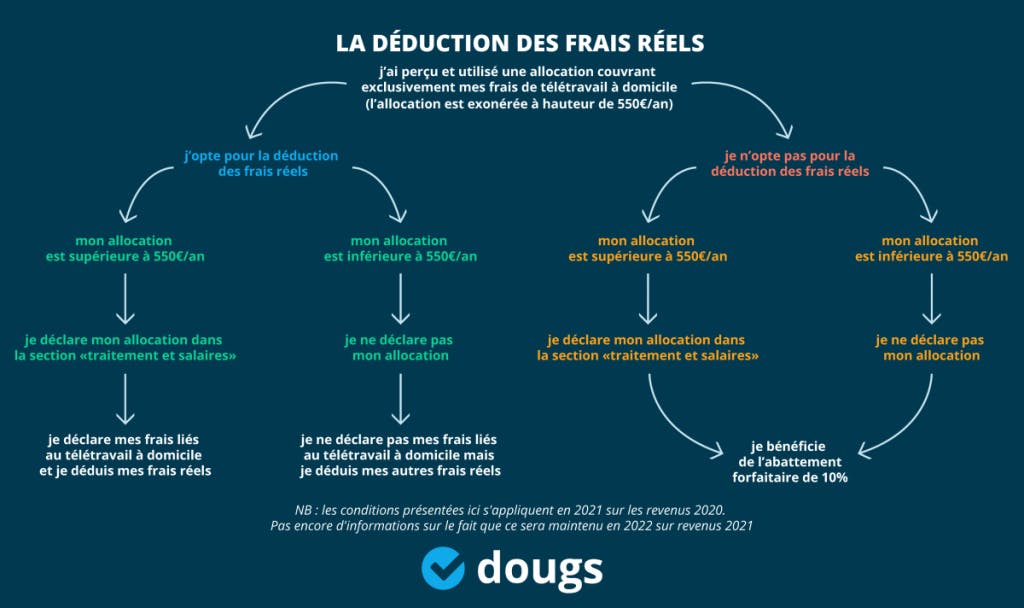

Deux cas de figure peuvent alors se présenter :

Cas 1 indemnité télétravail impôt : vous n’avez perçu aucune indemnité de votre employeur

Dans ce cas, en optant pour les frais réels, vous pouvez déduire les frais liés au télétravail de manière forfaitaire, pour 2,5 € par jour de télétravail (soit 50 € par mois).

Il vous est également possible de déduire les frais engagés pour leur montant exact si c’est plus avantageux. Attention : il faut être en mesure de prouver la réalité de ces frais !

Cas 2 indemnité télétravail impôt : votre employeur vous a indemnisé

L’allocation reçue est exonérée d’impôt sur le revenu (IR). La somme n’est alors pas à déclarer. En contrepartie, vous ne pouvez pas déduire vos frais professionnels liés au télétravail à domicile.

Si les frais engagés au titre du télétravail dépassent l’allocation reçue, déduisez ces frais de votre impôt sur le revenu. Votre allocation est soumise à l’impôt mais la différence entre ces deux sommes diminue votre revenu imposable.

Voici une illustration pour bien comprendre. Rappelons que ces conditions sont celles édictées par l’administration fiscale au titre des revenus de 2020, déclarés en 2021.

L’allocation forfaitaire versée au titre du télétravail était exonérée de cotisations sociales et d’impôt en 2020. Cette disposition n’a à ce jour pas été reconduite.

Toutefois, l’allocation forfaitaire de frais professionnels continue à bénéficier des exonérations tant que les règles notamment liées au plafonnement et à l’utilisation sont respectées.

Où réaliser la déduction des frais (indemnité) de télétravail aux impôts : Impots.gouv

Pour réaliser cette indemnité télétravail aux impôts, c’est très simple (ou presque) ! Cela se passe sur votre déclaration d’impôt sur le revenu des personnes physiques. Il s’agit de la déclaration “2042” sur laquelle vous reportez vos revenus, mais aussi vos frais professionnels.

Ces frais vont venir en déduction de vos revenus pour calculer le revenu soumis à l’impôt.

Pour opter pour la déduction des frais réels, vous inscrivez le montant de ces frais dans les cases 1AK à 1DK de votre déclaration de revenus. Le tour est joué !

En cas d’option pour les frais réels, le salarié doit ajouter la contribution de l’employeur à son revenu brut imposable. Cependant, il peut choisir de ne pas ajouter cette participation à sa rémunération imposable, dans ce cas, il ne peut pas déduire les frais correspondants.

Employeurs : les mesures d’exonération fiscales (impôt) des indemnités de télétravail

Dans un communiqué paru début mars 2021, le Ministère de l’Économie, des Finances et de la Relance a ainsi annoncé des mesures pour guider les contribuables dans leur déclaration d’impôt 2020. Celles-ci permettent notamment aux employeurs de déduire les allocations versées à leurs employés sur l’année 2020, au titre du télétravail. Sont concernés par cette déduction (impôt indemnité télétravail) :

- Les indemnités ;

- Les remboursements forfaitaires ;

- Enfin, les remboursements de frais réels.

Le communiqué indique que c’est à l’employeur d’identifier ces allocations exonérées dans les informations transmises au fisc ; “le montant du revenu imposable prérempli sur la déclaration de revenus ne devrait pas, en principe, inclure de telles allocations”.

Au moment de déclarer ses revenus, le salarié pourra vérifier les montants préremplis en se référant à son bulletin de salaire ou à l’attestation fiscale annuelle fournie par son employeur.

Du point de vue fiscal

Tant qu’ils sont utilisés conformément à leur objet, les remboursements de frais professionnels consentis au salarié par l’employeur sont déductibles du résultat imposable de l’entreprise. Ils viennent donc en diminution de l’impôt potentiellement dû. Comme toutes dépenses, elles doivent notamment être engagées dans l’intérêt social et ne pas être excessives.

En 2020, dans un contexte sanitaire bousculé, l’administration fiscale exonérait d’impôt sur le revenu, les remboursements et allocations versés aux salariés. Les employeurs devaient alors en tenir compte dans la rédaction des bulletins de paie afin de ne pas faire figurer les sommes concernées dans le “net imposable”. Certains plafonds limitaient évidemment ces exonérations.

Pour les revenus de l’année 2021, imposés en 2022, il semblerait que cette mesure n’ait pas été reconduite par les services fiscaux.

Quid des cotisations sociales

De manière générale, les indemnités que le salarié perçoit en remboursement des frais professionnels qu’il engage sont exonérées de cotisations sociales (respect d’un plafond et de conditions d’utilisation).

Celles versées spécifiquement à raison du télétravail étaient exclues de l’assiette des cotisations sociales en 2020. Traduction ? Les sommes perçues au titre de ces indemnités n’étaient pas soumises aux cotisations comme le sont les salaires. Aucune information sur la reconduction de cette mesure n’est pour le moment disponible pour les sommes éventuellement versées en 2022. L’année 2021 a bénéficié de la reconduction de cette mesure, conformément aux indications du BOSS de juin 2021.

Si le salarié fait usage exclusivement personnel des matériels lui appartenant, l’employeur ne peut pas appliquer l’exonération de frais professionnels. Seule la quote-part d’utilisation professionnelle bénéficie de ces largesses.

Dans le cas où l’employeur peut justifier avec certitude du nombre d’heures de connexion consacré au travail par ses salariés, la prise en charge du coût de l’abonnement au prorata du temps de connexion lié à l’usage professionnel pourra être exonérée de cotisations sociales quel que soit ce temps professionnel.

Si la part d’utilisation professionnelle ne peut pas être déterminée avec certitude, l’évaluation de l’utilisation professionnelle relève de la déclaration des salariés. La somme versée est alors exonérée de cotisations dans la limite de 50 % du nombre d’heures d’usage total.

Selon l’Urssaf, lorsque le salarié en situation de télétravail engage des frais, l’allocation forfaitaire versée par l’employeur sera réputée utilisée conformément à son objet.

Elle est exonérée de cotisations et contributions sociales dans la limite globale de :

- 10 € par mois pour un salarié effectuant une journée de télétravail par semaine ;

- 20 € par mois pour un salarié effectuant deux jours de télétravail par semaine ;

- 30 € par mois pour trois jours par semaine…

Lorsque l’allocation est fixée par jour, elle est exonérée de cotisations sociales si elle ne dépasse pas 2,50 €, dans la limite de 55 € par mois.

Lorsque le montant versé par l’employeur dépasse ces limites, l’exonération de charges sociales pourra être admise à condition de justifier de la réalité des dépenses professionnelles supportées par le salarié.

FAQ sur les indemnités télétravail 2022 et sa fiscalité (impôt sur le revenu)

La fourniture des matériels nécessaires au télétravail par l’entreprise à un salarié est-elle constitutive d’un avantage en nature ?

L’avantage en nature ne concerne que l’utilisation personnelle qui est faite des ressources mises à disposition par l’employeur. L’utilisation professionnelle n’est pas concernée.

Les indemnités versées par l’employeur pour le remboursement des frais engagés par un salarié en télétravail sont-elles imposables ?

Certaines allocations versées par l’employeur au salarié peuvent bénéficier d’une exonération d’impôt sur le revenu (IR).

Si le salarié à recours à la déclaration des frais réels pour établir son impôt personnel, il doit ajouter les sommes perçues de l’employeur à son revenu imposable. S’il n’opte pas pour la déduction des frais réels, il n’ajoute pas les sommes reçues de son entreprise à son revenu imposable.

Qu’en est-il des autres avantages offerts aux salariés en situation de télétravail ?

Si les salariés de l’entreprise bénéficient des titres-restaurants, il en est de même pour les télétravailleurs. Ils doivent recevoir les mêmes avantages, dans les mêmes conditions, que les autres salariés.

Nous espérons que vous y voyez plus clair à la lecture de cet article sur l’indemnité télétravail et son impôt. Toutefois, la variété du frais entrant en ligne de compte et la complexité de ces dispositions ne facilitent pas la compréhension.

Entre deux sessions de conseil client, supervision de bilans comptables, management et formation de ses équipes, elle s’adonne à sa passion : la rédaction de contenus. Elle met sa plume et son expertise au service de sujets de fond sur la création d’entreprise et la comptabilité.

En savoir plus