URSSAF et SASU : comment fonctionnent vos cotisations en tant que président

Plateforme agréée 100% gratuite

Vous venez de créer votre SASU (Société par Actions Simplifiée Unipersonnelle) et vous découvrez les courriers de l’URSSAF (Union de Recouvrement des Cotisations de Sécurité Sociale et d'Allocations Familiales) ?

Entre cotisations, déclarations et rémunération du président, il est normal de vous sentir un peu perdu. Vous voulez savoir ce que vous devez payer, quand, et surtout comment ne pas vous tromper.

C’est une excellente question. En SASU, votre statut d’assimilé salarié vous place dans une situation particulière : vous dépendez du régime général de la Sécurité sociale, mais avec des règles propres aux dirigeants. Vous devez donc établir un bulletin de paie pour toute rémunération que vous versez, ainsi que réaliser les déclarations sociales correspondantes auprès de l’URSSAF.

En SASU, vous dépendez de l’URSSAF dès que vous vous versez une rémunération avec un établissement d’un bulletin de salaire. En tant que président assimilé salarié, vous payez des cotisations sociales similaires à celles d’un salarié classique :

- maladie ;

- retraite ;

- contribution sociale généralisée (CSG) ;

- en tant que président, vous ne bénéficiez pas des droits au chômage. Il n'y a donc pas de cotisation chômage applicable.

Ces montants sont déclarés automatiquement via la Déclaration Sociale Nominative (DSN).

Si vous ne vous rémunérez pas, aucune cotisation n’est due, mais vous perdez la protection sociale liée au statut.

L’URSSAF est donc le point de passage obligatoire pour gérer vos cotisations, obtenir votre attestation de vigilance et sécuriser votre statut de dirigeant.

Les avantages de votre SASU

La SASU est une forme juridique qui vous offre une grande flexibilité en tant qu’associé unique. Vous apprécierez cette structure pour sa souplesse de fonctionnement.

L’un des principaux avantages de la SASU concerne votre régime social. En effet, lorsque vous percevez une rémunération en tant que président de SASU, vous êtes rattaché au régime général de la sécurité sociale en tant qu’assimilé salarié. Cela signifie que vous bénéficiez d’une protection sociale quasi équivalente à celle d’un salarié, sauf pour l’assurance chômage.

La SASU vous offre aussi d’autres avantages :

- une responsabilité limitée : vous ne risquez que le montant de votre apport dans la société.

- une fiscalité avantageuse : vous pouvez choisir entre l’impôt sur les sociétés (IS) et l’impôt sur le revenu (IR), selon votre situation financière.

Cependant, la SASU implique pour vous certaines obligations vis-à-vis de l’URSSAF, notamment le paiement des cotisations sociales et la déclaration de votre rémunération en tant que président.

Comment calculer votre salaire de président de SASU ? Quelles sont les charges à payer sur votre rémunération ?

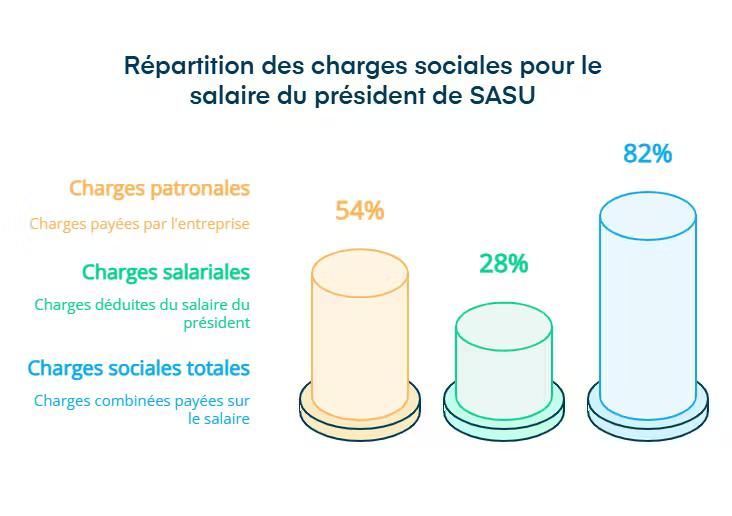

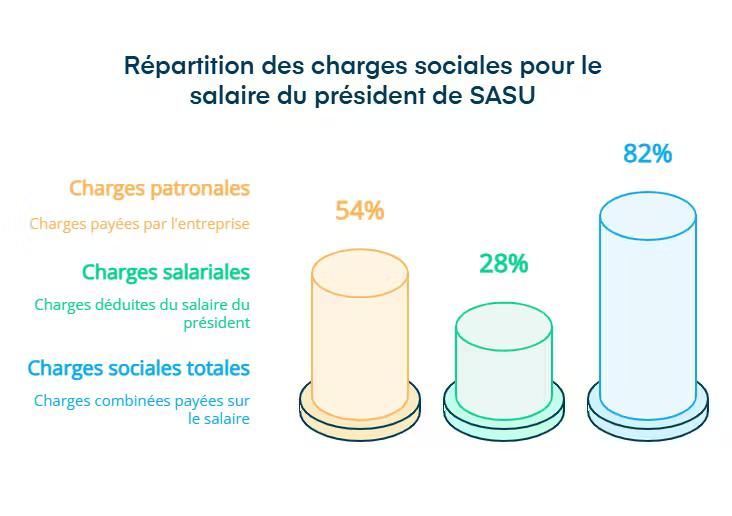

Votre rémunération du Président de SASU génère des charges sociales, comme pour tout salarié. Ces charges apparaissent sur votre bulletin de paie dans deux colonnes distinctes : les charges sociales patronales et les charges sociales salariales.

Lorsque vous calculez le potentiel de rémunération que vous pouvez tirer de votre société, ne négligez pas ces cotisations, car elles peuvent lourdement peser sur votre trésorerie.

Les charges sociales que votre SASU verse à l’URSSAF englobent notamment :

- la prévoyance ;

- l’assurance maladie et maternité ;

- la retraite ;

- la CSG ;

- les allocations familiales ;

- la formation professionnelle ;

- les accidents du travail,

- l’association pour l’emploi des cadres (APEC);

- l’Agirc/Arrco ;

- ou encore l’aide au logement.

Les charges patronales représentent une proportion de votre salaire net versé en tant que président. Ce taux varie généralement autour de 54 %. D’autre part, les charges salariales représentent environ 28 % du salaire net. C’est donc la somme de ces deux taux qui donne le pourcentage total des charges sociales à payer sur votre rémunération, soit environ 82 %.

Exemple : pour vous verser une rémunération de 2 000 € net, votre SASU devra payer au total.

2 000 + (2 000 × 0,82) = 3 640 €.

Il est recommandé d’utiliser un simulateur pour obtenir une estimation précise de votre rémunération nette de président de SASU, en tenant compte de tous les facteurs à considérer.

Rémunération du dirigeant et dividendes : quelles différences ?

Dans le cadre de votre SASU, la rémunération du dirigeant et les dividendes sont deux formes de gains distinctes, avec des implications différentes.

La rémunération est un salaire que vous vous versez pour votre fonction de président. Elle est soumise à des cotisations sociales. À titre personnel, cette rémunération vous ouvre des droits à la protection sociale : indemnités journalières de sécurité sociale (IJSS), retraite, etc. Comme un salarié, votre rémunération est imposée sous le régime d'IR. Il s’agit d’une charge déductible pour votre entreprise.

En revanche, les dividendes de la SASU correspondent à une part des bénéfices de votre société que vous vous distribuez en tant qu’associé unique. Ils ne donnent droit à aucun avantage social, contrairement aux salaires. En SASU, les dividendes ne sont pas soumis aux cotisations sociales, mais ils subissent une imposition spécifique : la flat tax.

Quand et comment déclarer vos cotisations sociales à l'URSSAF ?

En tant qu’assimilé salarié, vous n’avez pas à déclarer manuellement vos charges sociales. Chaque bulletin de paie que vous éditez est associé à une Déclaration Sociale Nominative (DSN), automatiquement télétransmise aux organismes sociaux. Cette déclaration permet de déclarer et payer les montants dus à l’URSSAF sans intervention supplémentaire de votre part.

Après avoir effectué le règlement de vos cotisations sociales, vous pouvez obtenir une attestation URSSAF pour votre SASU. Cette attestation, appelée attestation de vigilance, vous est délivrée directement par l’URSSAF. Elle certifie que votre entreprise est à jour dans le paiement de ses cotisations sociales et contient les informations d’identification de votre société.

Est-il obligatoire de payer des cotisations à l'URSSAF en tant que président de SASU ?

Pour répondre simplement, oui, en tant que président de SASU, vous êtes tenu de payer des cotisations à l’URSSAF. Cependant, le montant de ces cotisations dépend de plusieurs facteurs, notamment de votre rémunération.

Pour rappel, si vous êtes rémunéré, vous êtes considéré comme assimilé salarié et devez donc payer des cotisations sociales sur votre salaire. En revanche, si vous ne percevez pas de rémunération ou si vous touchez uniquement des dividendes, aucune cotisation sociale n’est due à l’URSSAF.

L’obligation de verser des cotisations est donc liée à la nature de votre rémunération. Ainsi, dès la création de votre SASU, prenez le temps de réfléchir à votre mode de rémunération, car il impacte directement le montant des cotisations à payer.

Attention, le fait de ne pas payer vos cotisations à l'URSSAF peut entraîner des sanctions financières.

Utilisation d'un simulateur pour estimer les revenus du dirigeant

L’utilisation d’un simulateur de revenus pour dirigeants de SASU est un outil précieux pour obtenir une estimation de votre revenu net. Ce simulateur prend en compte vos cotisations sociales et votre impôt sur le revenu.

Il vous suffit de saisir vos revenus annuels ou mensuels pour obtenir une estimation claire de ce que vous percevrez réellement. À noter que ces chiffres sont indicatifs et peuvent varier selon les spécificités de votre entreprise.

En SASU, votre relation avec l’URSSAF structure toute votre gestion sociale.

Vous devez :

- établir un bulletin de salaire ;

- déclarer vos cotisations via la DSN ;

- anticiper leur coût grâce �à un simulateur ;

- vérifier votre conformité avec l’attestation de vigilance.

Votre mission : piloter votre rémunération, vos dividendes et votre protection sociale avec précision.

N’oubliez pas que les avantages en nature (véhicule, mutuelle, etc.) doivent également apparaître sur le bulletin de salaire et être déclarés, exactement comme pour un salarié.

Pour éviter les erreurs et optimiser vos choix, nos experts Dougs peuvent vous accompagner, pas à pas, du calcul de salaire à la déclaration URSSAF. Ne laissez pas vos cotisations vous surprendre : maîtrisez-les dès aujourd’hui.

FAQ : vos questions sur la SASU et l'Urssaf

Quelles sont les erreurs à éviter lors de votre déclaration à l’URSSAF ?

Dans le cadre de votre SASU, certaines erreurs courantes lors de vos déclarations à l’URSSAF peuvent facilement être évitées. Il est primordial de vérifier attentivement les informations transmises, car une simple erreur peut avoir des conséquences financières.

Voici les principales erreurs à surveiller :

- Erreurs de calcul : assurez-vous que vos calculs sont exacts, notamment concernant le montant de votre rémunération et vos éventuelles notes de frais.

- Non-respect des échéances : vos déclarations doivent être effectuées régulièrement, chaque mois ou chaque trimestre. Veillez à respecter ces délais pour éviter les pénalités.

- Mauvaise application du droit à l’erreur : si vous commettez une erreur pour la première fois, vous pouvez faire valoir le droit à l’erreur auprès de l’URSSAF. Cependant, certaines conditions s’appliquent : prenez le temps de les comprendre avant d’en faire la demande.

Pour éviter ces erreurs, appuyez-vous sur des guides complets, utilisez des simulateurs en ligne et sollicitez l’aide d’un expert-comptable comme Dougs si nécessaire.

SASU ou EURL : comparaison des charges sociales

Le plus souvent, si vous dirigez une EURL, vous en êtes aussi l’associé unique. Vous avez donc le statut de travailleur non salarié, tandis qu’en SASU, vous êtes toujours assimilé salarié. Et ce statut a un impact important sur vos cotisations sociales.

Pour une rémunération équivalente, les cotisations sociales sont généralement plus élevées en SASU. Cependant, en SASU, vos dividendes ne sont pas assujettis aux charges sociales. À l’inverse, en EURL, même si vous ne vous versez pas de rémunération, vous devez tout de même payer des cotisations sociales minimales.

Pour en savoir plus, vous pouvez consulter notre guide sur le choix de l’EURL ou de la SASU.

Qu'est-ce que l'attestation de vigilance et comment l'obtenir ?

L’attestation de vigilance est un document officiel délivré par l’URSSAF. Elle atteste que votre SASU est à jour de ses obligations sociales.

Pour obtenir cette attestation, connectez-vous à votre compte entreprise sur le site de l’URSSAF. Si vous ne possédez pas encore de compte, vous devrez en créer un. Une fois connecté, vous pouvez demander et télécharger votre attestation de vigilance en ligne.

Cette attestation est disponible uniquement en ligne et elle reste valable pendant 6 mois.

Comment optimiser la gestion sociale de votre SASU au quotidien ?

Cette question englobe naturellement :

- l’usage des simulateurs de charges et de revenus ;

- les bons réflexes de déclaration URSSAF ;

- et le rôle de l’expert-comptable dans le pilotage social.

Elle te permet d’introduire des conseils concrets (outils, automatisation, suivi régulier) sans répéter les explications déjà données sur les cotisations ou les erreurs.

Entre deux sessions de conseil client, supervision de bilans comptables, management et formation de ses équipes, elle s’adonne à sa passion : la rédaction de contenus. Elle met sa plume et son expertise au service de sujets de fond sur la création d’entreprise et la comptabilité.

En savoir plus