Calcul de la TVS due : suivez le guide étape par étape

Les voitures particulières ou à usage multiple donnent lieu à une Taxe sur les Véhicules de Société (TVS). Peu importe que les véhicules soient inscrits à l’actif du bilan ou loués ou en crédit bail. La déclaration et la taxe sont à déclarer et à payer désormais en janvier de chaque année. Comment faire ? Qui doit payer la TVS ? Comment calculer la TVS ? Dougs vous éclaire sur cette super vignette.

Notice : qu’est-ce que la TVS ?

Pour rappel, la taxe sur les véhicules de société (TVS) est une taxe que les sociétés doivent payer chaque année pour les véhicules qu’elles possèdent, c'est-à-dire les véhicules immatriculés au nom de la société ou qu’elles utilisent en France.

En réalité, l’appellation TVS a été supprimée en 2022. Elle est remplacée par les taxes à l’utilisation, à savoir : la taxe annuelle sur les émissions de CO2 et la taxe annuelle sur l’ancienneté des véhicules. Toutefois, pour des raisons pratiques, nous continuerons à utiliser le nom “TVS” dans le présent article.

Cette taxe concerne les voitures particulières (destinées au transport de passagers) ou à usage multiple (destinées principalement au transport de personnes). Son montant diffère selon le type de véhicules.

La période d'imposition s'étend du 1er janvier au 31 décembre de chaque année. La TVS est payée au cours du mois de janvier.

Alors comment calculer la taxe sur les émissions de CO2 et sur l’ancienneté des véhicules ?

Comment est calculée la TVS en 2022 ?

Les taxes à l’utilisation se calcule en multipliant la proportion annuelle d’utilisation par le tarif applicable.

La proportion annuelle d’utilisation :

La proportion annuelle d’utilisation correspond aux nombres de jours où le véhicule est effectivement utilisé pour l’activité de la société, divisé par 365 jours.

Concrètement, si vous utilisez le véhicule de la société uniquement 3 jours par semaine alors la proportion annuelle d’utilisation est de : 156 / 365 jours = 0,43

Le tarif applicable :

Le tarif applicable correspond à la taxe sur les émissions de CO2 et à la taxe sur l’ancienneté du véhicule.

La taxe sur les émissions de CO2

Cette première taxe repose sur un tarif calculé en fonction :

- soit du taux d'émission de CO2 pour les véhicules dont la première mise en circulation est intervenue à partir du 1er juin 2004 et qui n’était pas possédés ou utilisés par la société avant le 1er janvier 2006.

- soit de la puissance fiscale, pour les véhicules dont la première mise en circulation est intervenue avant le 1er juin 2004.

Suivez 18 actions de cette checklist et optimisez dès maintenant votre tréso !

Aide : qui doit payer cette TVS ?

Toutes les sociétés sont soumises à la TVS. En pratique, l’exploitant individuel exerçant en entreprise individuelle en BIC ou BNC par exemple n’a pas à payer cette TVS (sauf EIRL à l’IS). Et c’est le cas même s' il a inscrit son véhicule à l’actif de son bilan.

Donc, les sociétés concernées sont toutes les autres : EURL, SARL, SASU, SAS,SCI etc., y compris celles à l’impôt sur le revenu ou l’impôt sur les sociétés.

Bon à savoir : L’EIRL ayant opté à l’IS doit également payer la TVS.

Voyons les règles à connaître pour le calcul de la TVS.

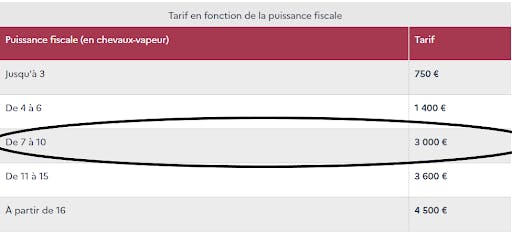

- Si le véhicule a été mis en circulation avant le 1er juin 2004, alors il faudra calculer cette première taxe en fonction de la puissance fiscale :

Prenons un exemple. Si une société utilise un véhicule Mercedes Classe C mis en circulation en juin 2002 et qui dispose de 9 chevaux, alors la taxe relative aux émissions de CO2 s'élève à 3 000 euros.

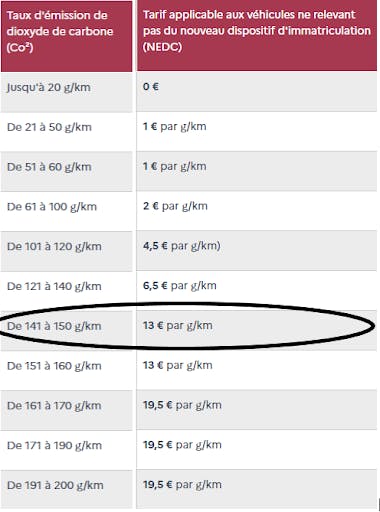

2. Si le véhicule a été mis en circulation entre le 1er janvier 2004 et immatriculé avant le 1er mars 2020, il faudra calculer la première taxe selon le barème suivant

Par exemple, pour un véhicule mis en circulation et immatriculé en 2017 qui émet 146 grammes de CO2 par kilomètre, la taxe relative aux émissions de CO2 s’élève à 1 898 euros (146*13).

3. Si le véhicule a été immatriculé après le 1er mars 2020, alors il faudra calculer la première taxe selon le barème suivant :

Encore un exemple : pour un véhicule immatriculé en août 2020 qui émet 141 grammes de CO2 par kilomètre, la taxe relative aux émissions de CO2 s’élève à 409 euros.

Taxe sur l’ancienneté du véhicule

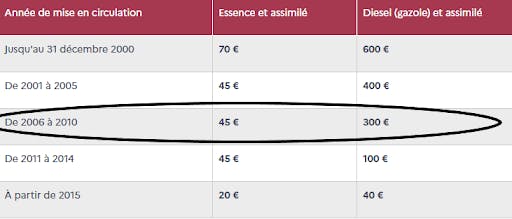

Il s’agit de la seconde taxe. Cette taxe est calculée en fonction de l’année de première immatriculation du véhicule et du type de carburant.

Pour un véhicule essence mis en circulation en 2008, la taxe annuelle relative aux émissions de polluants atmosphériques s’élève à 45 euros. En revanche, si ce même véhicule dispose d’une motorisation diesel et non essence, alors la taxe est de 300 euros.

La TVS annuelle est ensuite égale au cumul des deux taxes (la taxe relative aux émissions de CO2 et la taxe sur l’ancienneté du véhicule.

Pour calculer votre TVS 2023, nous vous proposons d’utiliser la fiche d’aide au calcul suivante du site des impôts du gouvernement.

Le calcul de la TVS pour les véhicules en location

Dans le cas où une société effectue une location de voiture, la TVS est due uniquement si la durée de la location excède un mois civil ou une période de 30 jours consécutifs.

Si une société loue un véhicule du 1er janvier au 29 janvier inclus, alors elle ne devra pas payer la TVS au titre de ce véhicule. Pourquoi ? Parce que la durée de location ne dépasse pas 30 jours consécutifs.

Dougs vous calcule votre TVS, dès lors que vous nous avez indiqué que votre société utilise ou possède un véhicule dans le cadre de son activité !

Aide : qui doit payer cette TVS ?

Toutes les sociétés Sont soumises à la TVS. En pratique, l’exploitant individuel exerçant en entreprise individuelle en BIC ou BNC par exemple n’a pas à payer cette TVS (sauf EIRL à l’IS). Et c’est le cas même s' il a inscrit son véhicule à l’actif de son bilan.

Donc, sont concernées toutes les autres formes de sociétés : EURL, SARL, SASU, SAS, etc., y compris celles à l’impôt sur le revenu ou l’impôt sur les sociétés.

Bon à savoir : L’EIRL ayant opté à l’IS doit également payer la TVS.

Quels véhicules sont concernés ?

D’abord, tous les véhicules de tourisme (sauf les véhicules utilitaires) sont ainsi visés :

- Les voiture de catégorie “M1” pour le transport de personnes (berlines, breaks)

- Les véhicules de catégorie “N1” et de carrosserie “Camionnette” affectés au transport de personnes.

- Les véhicules de catégorie “N1” et de carrosserie “camion pick-up” d’au moins 5 places assises.

Ces véhicules sont concernés quel que soit le mode d’achat : emprunt, crédit bail ou le mode de location (LLD, location simple, etc.).

Mais s'ajoutent également les véhicules appartenant au dirigeant ou aux salariés donnant lieu au remboursement des indemnités kilométriques taxables. Mais il existe dans cette dernière situation un abattement de 15 000 euros par an.

Les exceptions à la TVS en 2022 et 2023 : exonérations

À l’opposé, les véhicules échappant à la TVS de façon permanente - c'est-à-dire une exonération totale - sont :

- Les VU (les véhicules utilitaires, camion et camionnettes par exemple) ;

- Les véhicules destinés exclusivement à l’exécution d’un service de transport de personnes comme par exemple les taxis ;

- Les voitures destinés aux autos-écoles ;

- Les véhicules accessibles en fauteuil roulant et immatriculés dans la catégorie M1 à partir du 1er janvier 2017 ;

- Les véhicules destinés exclusivement à la revente ou à la location.

- Les trottinettes électriques, les motos, scooters et vélo.

- Les véhicules 100% électriques

Enfin, les véhicules hybrides bénéficient d’une exonération partielle des taxes à l’utilisation. En effet, ils ne sont pas exonéré de la taxe sur l’ancienneté. Toutefois, en fonction de leurs émissions de C02, ils peuvent être exonérés de la taxe sur les émissions de C02.

Comment remplir la déclaration (formulaire) et payer la TVS ?

L’administration a tout prévu dans son environnement impot.gouv.fr. Le paiement privilégié est le virement.

La TVS se calcule par trimestre civil du 1er janvier au 31 décembre de chaque année. Ainsi, pour chaque trimestre, on retient le nombre de véhicules dont on est propriétaire et le nombre de véhicules loués par l’entreprise pour plus de 30 jours au cours du trimestre.

Quand payer la taxe sur les véhicules de sociétés ?

La TVS est aujourd’hui rattachée à la déclaration de TVA

- Ainsi, si vous relevez du régime réel normal d’imposition : vous devez télédéclarer votre TVS sur l’annexe n° 3310 A à la déclaration de la TVA de décembre 2023. Cette déclaration est à faire entre le 15 et le 24 janvier 2024.

- Si vous relevez du régime simplifié d’imposition : vous devez déclarer votre TVS sur la déclaration annuelle de régularisation 3517-S présente sur votre CA12. Désormais, les modalités déclaratives suivent donc les obligations annuelles de TVA. Votre déclaration de TVS est donc à déclarer au plus tard le 30 avril 2024. L’utilisation du formulaire papier 2855 n’est donc plus d’actualité.

- Si vous n’êtes pas redevable de la TVA : vous devez télédéclarer votre TVS sur l’annexe n° 3310 A à la déclaration de la TVA de décembre 2023.

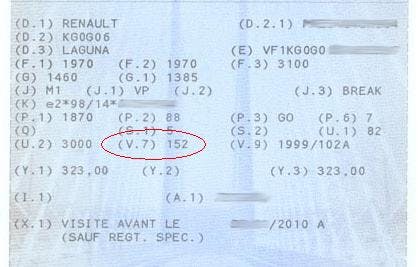

Trouver votre CO2 sur votre carte grise

Si votre véhicule a été immatriculé après 2004, le taux d’émission de CO2 est indiqué dans la colonne V.7 de la carte grise.

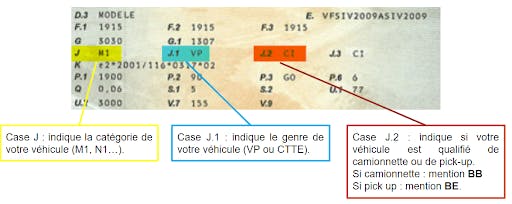

Trouver la catégorie de votre véhicule sur votre carte grise :

La case P3 de votre carte grise indique également le carburant de votre véhicule.

Pour conclure, même si les véhicules n’appartiennent pas à la société, ceux-ci peuvent se retrouver à payer de la TVS ! En effet, si celle-ci rembourse des indemnités kilométriques de leurs salariés, elle est redevable de la TVS.

Cependant, cela ne concerne que les sociétés avec au moins une dizaine de collaborateurs. En effet, il existe un abattement de 15 000 euros dans ce cas précis.

Finalement, n’oubliez pas de réfléchir lors de votre prochaine acquisition de véhicule. Demandez bien son taux de CO2 ! Plus d’informations sur la TVS ? Consultez notre article sur la TVS de 2023 payée en 2024 !

Dougs traite vos données personnelles recueillies sur ce formulaire afin de répondre à votre demande. Vous pourriez aussi recevoir, de notre part, des informations commerciales et conseils pour simplifier votre vie d’entrepreneur. Vous pouvez retrouver toutes les informations concernant vos données personnelles en consultant notre politique de confidentialité.

Nahima est fiscaliste chez Dougs. Véritable appui pour ses collègues et pour les clients, elle jongle entre veille, conseil et formation sur son sujet de prédilection (on vous le donne en mille) : la fiscalité !

En savoir plus