Comment optimiser la distribution de ses dividendes en SARL ?

En tant qu’associé de SARL ou d’EURL, peut-être avez vous envisagé de distribuer des dividendes en SARL ? Des particularités s’appliquent pour les travailleurs non salariés dans ce cas, du point de vue fiscal et surtout social. Voici les informations indispensables pour bien comprendre comment fonctionnent la distribution des dividendes et leur imposition en SARL avant de prendre cette décision.

Qu'est-ce qu'un dividende ?

Commençons par les bases, un dividende est tout simplement le prélèvement opéré par les associés sur le bénéfice restant après l’impôt sur les sociétés. Pour être plus précis, une fois le bilan de votre entreprise achevé, le montant des sommes distribuables est établi. Cette somme peut être versée aux associés de votre SARL sous forme de dividendes. Les dividendes sont des revenus de capitaux mobiliers (RCM) du point de vue fiscal.

Quand se verser des dividendes en SARL ?

Que vous soyez en SARL, en EURL et même en SAS, le principe reste le même. La règle est d’avoir clôturé votre bilan afin de connaître le résultat comptable de l'année de votre entreprise puisqu’il est à la base du calcul des sommes distribuables.

Distribution des dividendes : comment faire le versement des dividendes en SARL ?

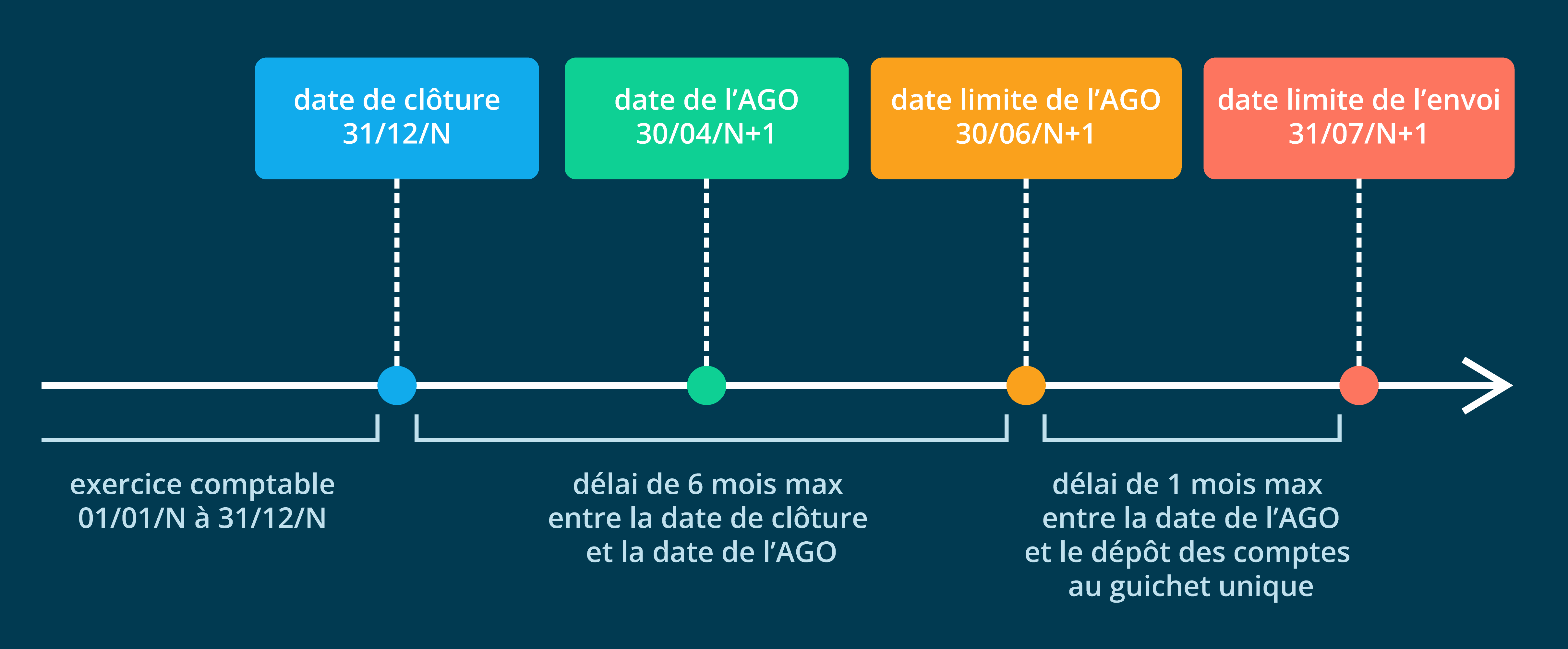

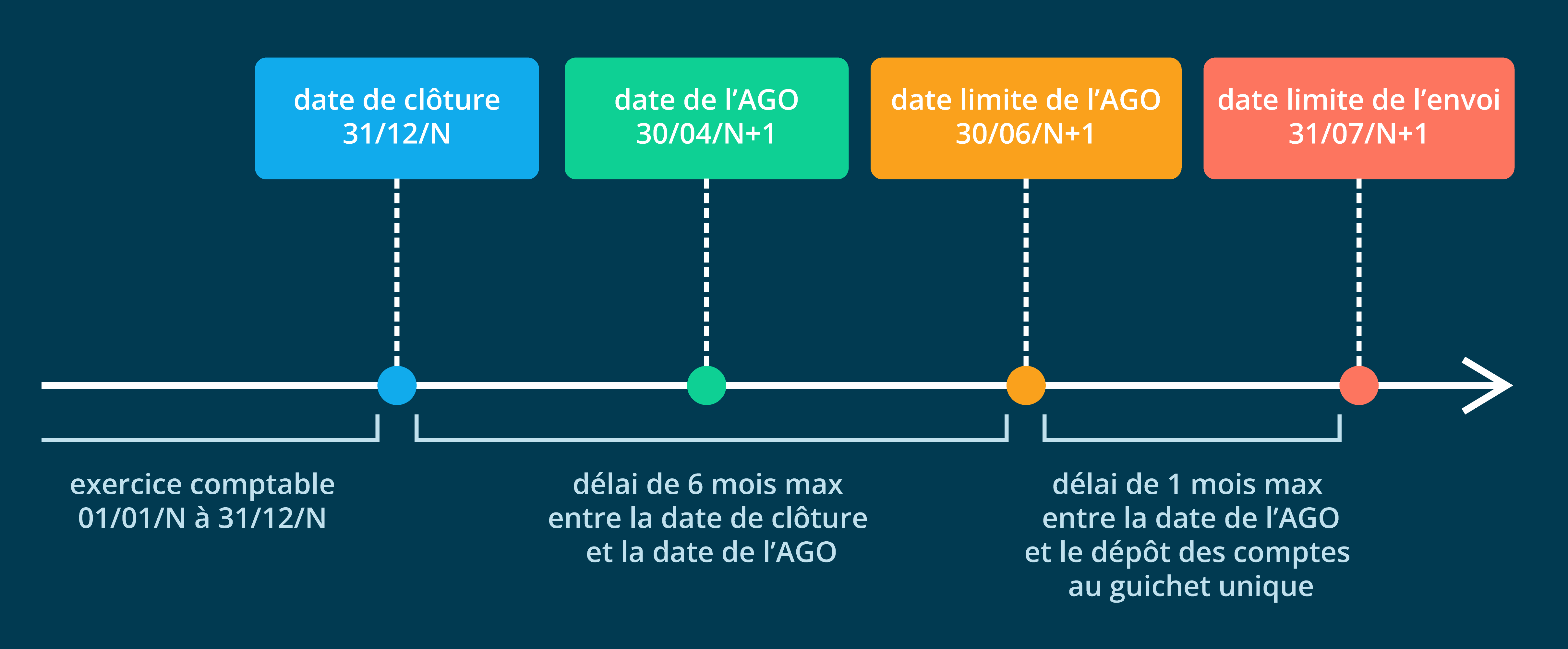

Vous devrez finalement respecter un calendrier assez précis pour cette distribution de dividendes en SARL.

Une fois votre bilan établi et le bénéfice connu, vous décidez du montant de la distribution des dividendes. Cette décision se prend en assemblée générale ordinaire (AGO) au début de l’exercice suivant. Cette AGO doit se tenir dans un délai maximal de 6 mois suite à la date de clôture et le dépôt des comptes annuels doit se faire au plus tard un mois après la tenue de cette assemblée. Concernant notre exemple, avec une AGO tenue le 30/04/N+1, le dépôt est effectué sur le guichet unique au plus tard le 30/05/N+1.

Dans certaines situations, il est possible de ne pas attendre la clôture pour voter la distribution de dividendes en SARL.

Tout d'abord, lorsqu’il ne s’agit pas de votre premier exercice et que vous disposez de réserves ou de report à nouveau créditeur confortables. Vous pouvez alors décider avant la clôture de distribuer une partie de ces sommes. Evidemment, cela doit être voté en assemblée et doit être décidé dans un certain délai.

Ensuite, lorsque vous ne disposez pas de ces réserves et reports, si l’exercice en cours s’annonce prospère, c’est également possible. Toutefois, on ne vous le conseille pas, c’est complexe et coûteux. Vous aurez à établir un arrêté des comptes en cours d’exercice (situation comptable) et il faudra faire appel à un commissaire aux comptes pour l'approbation des comptes. Mieux vaut vous armer de patience et attendre la date de clôture de l'exercice.

De plus, vérifiez bien si vos statuts ne posent pas de limites à ces principes.

Quel montant peut-on prélever en dividendes dans une entreprise ?

Ici aussi, il faut commencer par vérifier si vos statuts ne présentent pas de dispositions spécifiques, notamment en ce qui concerne les réserves obligatoires. Certains frais d’établissement portés à l’actif peuvent également vous limiter, ainsi qu’un capital non entièrement libéré.

Si ce n’est pas le cas, les sommes distribuables sont généralement calculées comme suit :

Bénéfice net comptable - dotation obligatoire de la réserve légale - Apurement des déficits antérieurs + Autres réserves non obligatoires

Vous n’êtes pas obligé de distribuer l’ensemble de ces sommes, tout dépend de vos projets et de la trésorerie disponible. On vous conseille vivement d'établir un budget de trésorerie pour déterminer vos besoins de liquidités à court terme avant de décider du montant de dividendes.

Quel pourcentage pour les dividendes ?

Aucun pourcentage ne vous est imposé par la législation, en ce qui concerne le montant global des dividendes en SARL. En revanche, la quote-part de bénéfice revenant à chacun des associés est généralement déterminée par sa participation dans le capital de la SARL.

Par exemple, pour une distribution globale de 10 000 euros dans une SARL comptant 2 associés dont l’un détient 60% du capital et l’autre 40%. Le premier reçoit 6 000 euros brut tandis que le second perçoit 4 000 euros brut.

Suivez 18 actions de cette checklist et optimisez dès maintenant votre tréso !

Gérant de SARL/EURL et TNS : faut-il privilégier les dividendes ou la rémunération ?

Point 1 - Dividendes en SARL/EURL : pourquoi serait-ce un problème quand on est TNS?

Ici, c’est bien le statut social du dirigeant de SARL qui est en cause.

Seuls les travailleurs non salariés (TNS) sont concernés par cette question. En effet, un assimilé-salarié (gérant non associé par exemple) ou un associé sans mandat social n’a pas ce problème.

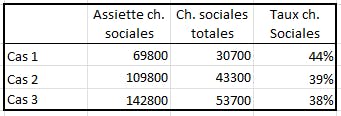

Le souci c’est qu’une part non négligeable du dividende perçu par les TNS est soumise aux cotisations sociales sociales de la sécurité sociale des indépendants (SSI). Tout comme l’aurait été un salaire.

Mais ne perdons pas de vue ces points suivants :

- Ces charges sociales supplémentaires sont prises en compte pour la protection sociale du dirigeant (indemnisation maladie, pension de retraite…) ;

- De même, elles sont déductibles du résultat fiscal de la société donc réduisent son IS ;

- La CSG/CRDS sur ces dividendes sera calculée au taux de 9,7% et non plus de 17,2% ;

- Sur la fiscalité du dirigeant, ces dividendes sont en totalité considérés comme des revenus de capitaux mobiliers et soumis à l’impôt sur le revenu dans cette catégorie (prélèvement forfaitaire unique de 12.8% ou barème progressif après réfaction de 40%).

Évidemment, cela génère des cotisations sociales supplémentaires l’année de la distribution.

Point 2 - Faut-il se verser à la fois des dividendes et une rémunération sous forme de salaire en tant que TNS ?

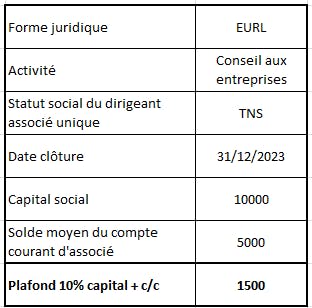

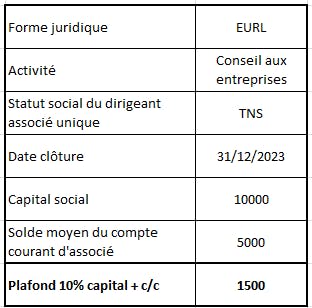

Prenons un cas plutôt classique dont voici les caractéristiques :

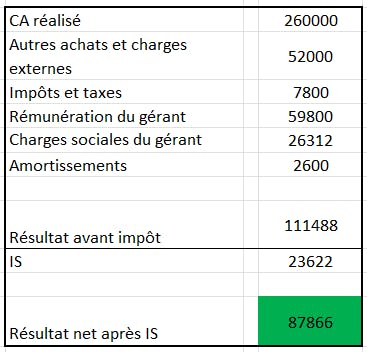

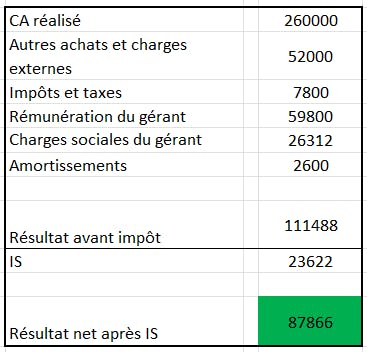

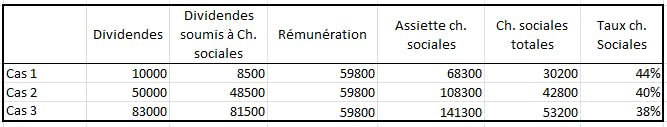

Envisageons maintenant trois cas de figure, selon le montant de la distribution opérée. Toutes les réserves ayant été dotées conformément à la réglementation et aucun report débiteur n’étant à solder des exercices antérieurs.

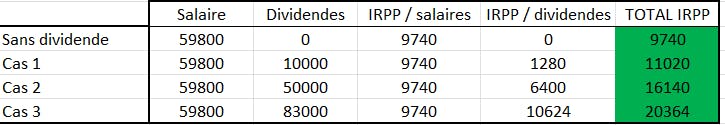

Quel est le taux d'imposition sur les dividendes ?

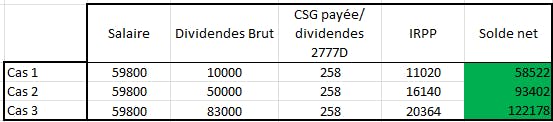

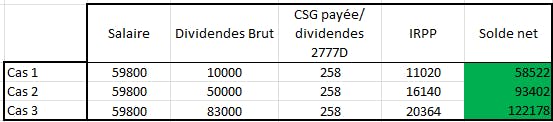

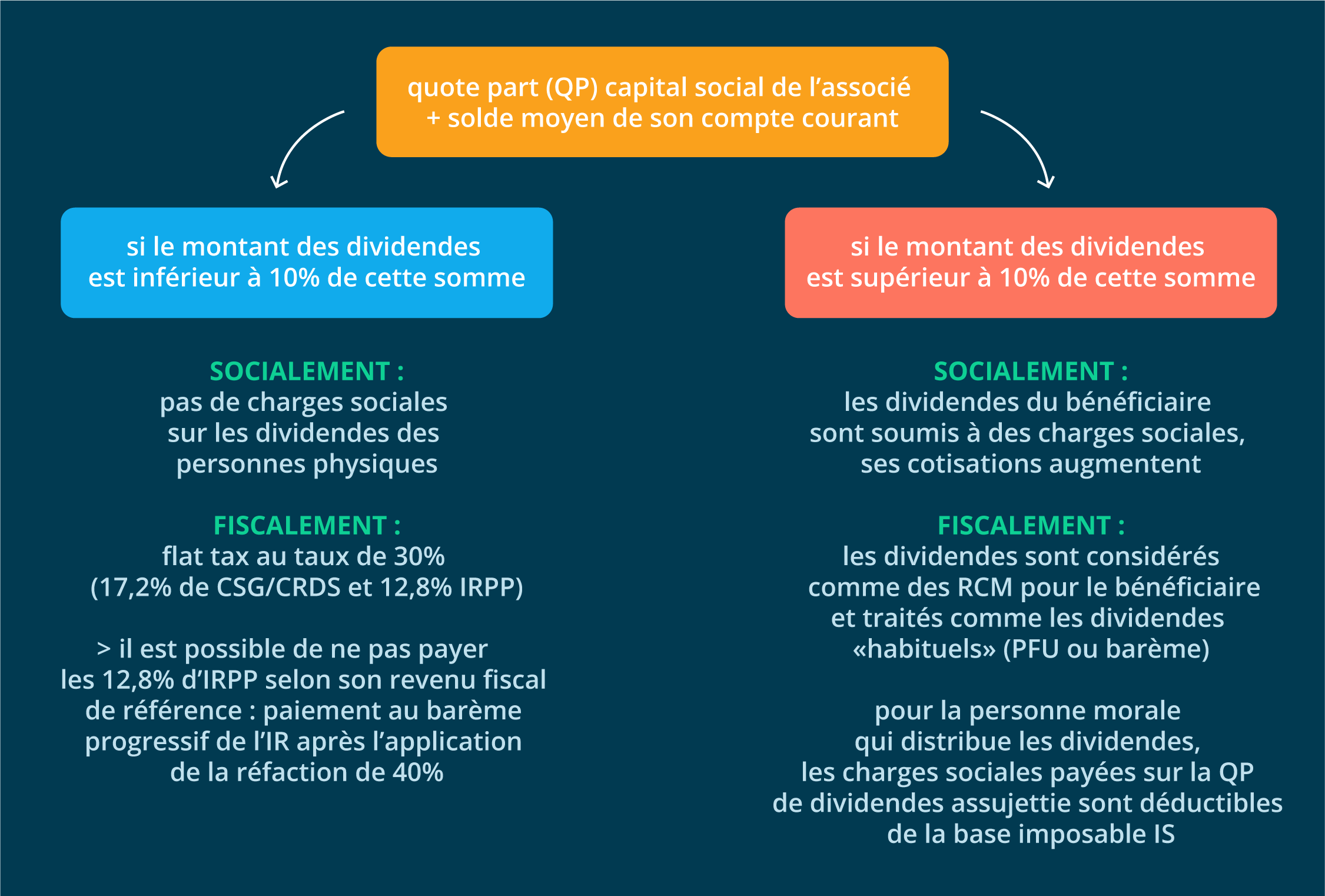

Si l’associé perçoit des dividendes, la partie supérieure à 1 500 euros sera soumise aux charges sociales. Cela correspond à 10% de sa part de capital social et du solde moyen de son compte courant d’associé. Tandis que la partie inférieure y échappe et ne se voit imputer que la CSG/CRDS au taux de 17,2%.

Bien sûr, la totalité des dividendes subit l’impôt sur le revenu, soit au barème progressif, soit au prélèvement forfaitaire de 12,8%.

Les sommes distribuables à titre de dividendes s’élèvent à 59 450 euros environ. Une bonne année manifestement !

Les dividendes ne seront votés et distribués que début 2024. Leur impact ne se fera donc ressentir que sur l’exercice 2024 et sur l’impôt sur le revenu 2024 déclaré en 2025 par l’associé.

Nous partirons du principe que le CA et la structure des charges de 2024 restent inchangés.

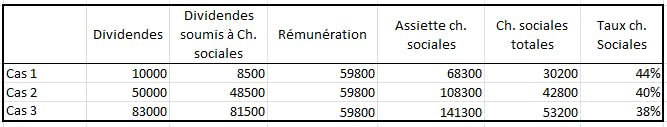

Voyons maintenant l’impact fiscal et social des dividendes d’un montant de 10 000, 30 000 puis 50 000 euros.

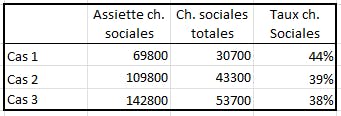

Pour le calcul des charges sociales, la rémunération est à ajouter aux dividendes. Et comme vous pouvez le constater, l’augmentation de l’assiette entraîne une diminution du taux de charges sociales appliquées.

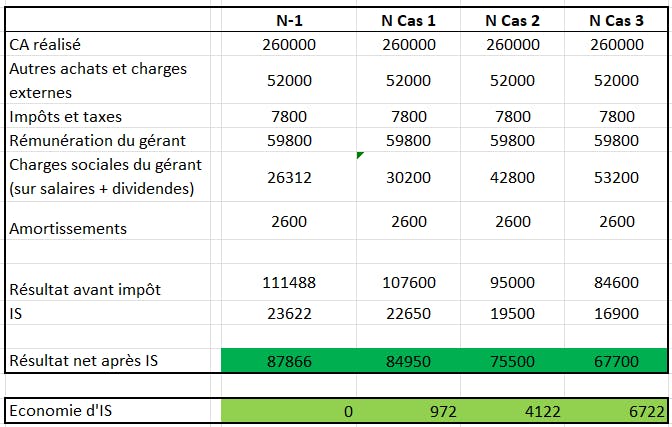

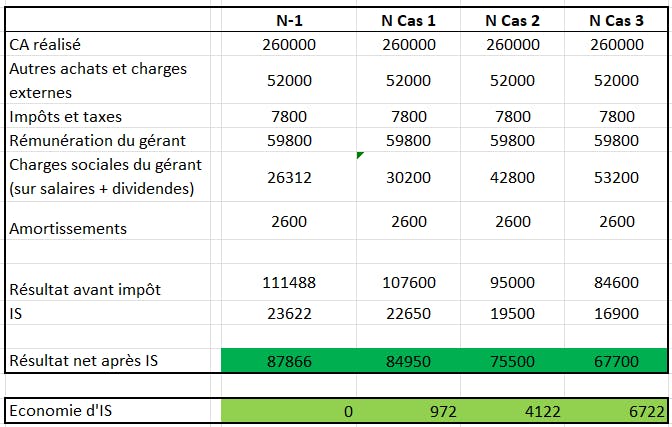

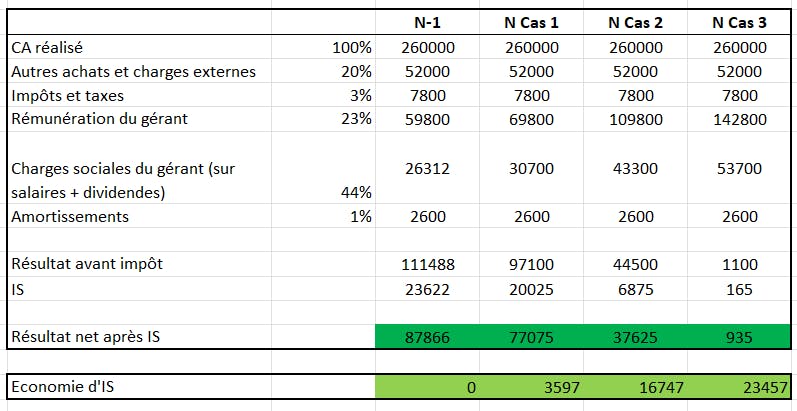

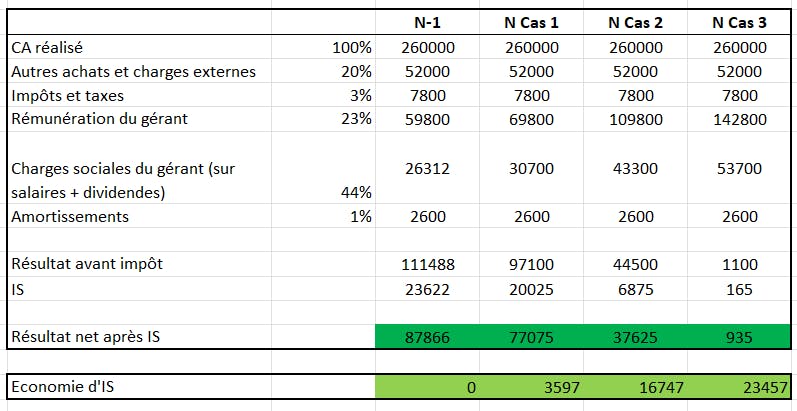

Voici l’impact sur le compte de résultat de la société :

La distribution de dividendes en SARL contribue donc à diminuer l’IS.

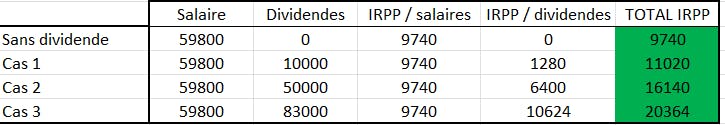

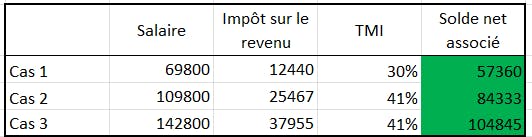

Il faut envisager maintenant cette question du point de vue de l’associé et de son propre impôt.

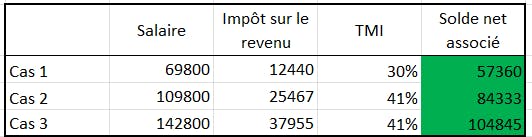

Nous partons du principe que l’associé est célibataire et sans enfant.

Compte tenu des revenus déclarés de 36 000 euros avant dividendes, la tranche marginale s’établit à 30%. Il est donc plus intéressant de retenir le prélèvement forfaitaire unique à 12,8%, plutôt que le barème progressif.

Que reste t il à l’associé une fois toutes les charges et toutes les impositions acquittées ?

Point 3 - Que se passe t’il si vous vous versez uniquement des rémunérations en tant que TNS ?

L’intérêt de tout cela est de comparer la situation dans laquelle l’associé aurait prélevé l’intégralité des sommes envisagées en rémunérations.

L’enveloppe de rémunération et les charges sociales afférentes s’élèvent à :

Voyons l’impact sur le résultat et l’impôt de la société :

Le gérant doit évidemment s'acquitter de son impôt sur le revenu.

Information qui peut avoir son importance dans vos futures simulations, sauf si vous êtes altruiste. Au-delà d’environ 15 000 euros par mois, en tant que TNS, vous ne cotisez plus réellement pour votre retraite complémentaire. En effet, les cotisations versées ne font plus augmenter votre future pension.

Point 4 - Bilan de l’opération : que faut-il choisir entre les deux ?

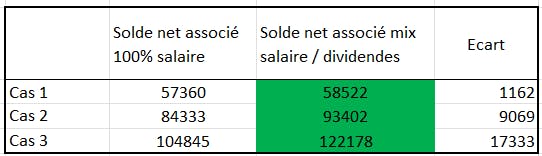

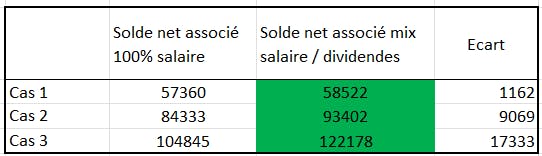

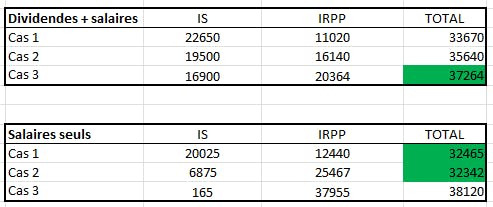

Lorsque l’on compare ce que l’associé retire des deux situations, la combinaison dividendes et rémunérations est la plus intéressante.

Voici les montants nets obtenus par le dirigeant dans les 2 combinaisons envisagées :

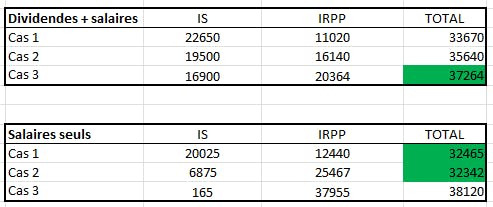

On se focalise ici sur ce que l’associé perçoit à titre personnel. Mais évidemment, l’impact est inverse sur l’impôt de l’entreprise. Les rémunérations font baisser l’IS dans des proportions plus importantes.

Il peut être intéressant de considérer la charge fiscale dans sa globalité, à savoir IS et IRPP cumulés.

L’écart sur le montant total de l’impôt entre les deux situations retenues varie finalement assez peu. Cela représente un pourcentage faible de l’enveloppe de revenus retenue. Mais toutes impositions cumulées (IR + IS), le versement de salaires est plus avantageux.

Conclusion ? C’est ici qu’interviennent vos priorités. Soit il s’agit de maximiser les profits que vous tirez de votre EURL de manière personnelle et immédiate. Soit alléger l’impôt de la société et ses décaissements afin de préserver sa trésorerie pour d’autres projets.

Dans l’absolu, les deux solutions retenues ont assez peu d’impact sur la pression fiscale globale entreprise-associé.

Une autre option est-elle possible ?

Cela dépend essentiellement de vos objectifs personnels.

Si les revenus (de toutes natures) prélevés sur la société vous servent ensuite à investir personnellement, par exemple dans l’immobilier, il peut être profitable d’envisager ces opérations différemment.

Plutôt que de percevoir des revenus qui seront ensuite assujettis à l’impôt et dont vous ne pourrez investir que le montant net. Envisagez ces investissements directement par le biais de votre société. Ce peut être moins coûteux et beaucoup plus direct !

Nous avons traité ici un cas spécifique, bien qu’assez commun. Mais pour être bien certain que cela s’applique à votre situation, des simulations chiffrées sont à réaliser. Les fiscalistes de Dougs peuvent vous accompagner dans cette démarche qui peut s’avérer complexe !

L'imposition des dividendes en SARL

L'imposition des dividendes en SARL présente quelques particularités pour les associés ayant le statut de travailleur non salarié.

Les charges sociales sur les dividendes en SARL ?

Les charges sociales sur les dividendes en SARL ne concernent que les gérants majoritaires, ayant donc le statut de travailleur non salarié (TNS). Les assimilés salariés (comme un gérant non associé ou minoritaire) ou les associés sans mandat social ne sont pas affectés par cette problématique.

Une partie importante des dividendes versée aux TNS est assujettie aux cotisations sociales de la SSI (sécurité sociale des indépendants), comme pour un salaire. Chaque associé ayant le statut de TNS doit donc calculer la part de dividendes soumise à cotisations sociales et la part simplement soumise à la CSG et à l'impôt sur le revenu.

Pour cela, il faut retenir 10% du cumul de la part de capital de l’associé concerné et du solde moyen de son compte courant d’associé. Tout ce qui se situe sous ce montant échappe aux charges de la SSI, tout ce qui est au-dessus y est soumis.

Retenez toutefois que le supplément de charges sociales générées par ces dividendes est pris en compte dans le calcul de vos pensions de retraite et peut être déduit du résultat imposable de votre SARL.

Comment sont imposés les dividendes SARL ?

La fiscalité de l’associé : la flat tax (PFU)

Qu’ils soient ou non soumis aux charges sociales de la SSI (sécurité sociale des indépendants), au niveau de la fiscalité de l’associé les dividendes sont des revenus de capitaux mobiliers.

Pour la partie impôt sur le revenu, vous avez le choix entre :

- Le prélèvement forfaitaire unique de l’impôt sur le revenu de 12,8% sur le montant brut du dividende ;

- L'imposition au barème progressif de l’impôt sur le revenu sur le montant brut du dividende. Dans ce cas, votre quotient familial et vos autres revenus déterminent le montant de l’impôt.

Pour la CSG-CRDS :

- Partie inférieure à 10% du capital et du solde moyen du compte courant : CSG-CRDS au taux de 17,2% ;

- Partie supérieure : prélevée par la SSI au taux de 9,7%, sur votre appel de cotisations sociales.

Attention, les dividendes versés à l’associé ne correspondent pas au montant brut de ce dernier mais au montant net. La différence entre les deux tient du fait que la SARL retient la CSG et éventuellement l’IR pour les reverser à l’Etat pour votre compte. Même si l’imposition est acquittée, vous devez mentionner les dividendes reçus sur votre déclaration d’impôt sur le revenu (2042).

Par exemple, un associé a perçu des dividendes pour 10 000 euros brut. Ce montant est inférieur à 10% du capital social et du solde moyen de son compte courant d’associé, il est donc intégralement soumis à la flat tax (PFU) de 30%, représentant 3 000 euros.

L’associé reçoit donc : 10 000 - 3 000 = 7 000 euros.

Il n’a plus rien à verser à l’administration.

La fiscalité de la société

Les dividendes n’ont pas d’impact direct sur l’impôt de votre SARL. Ils ne diminuent pas et n’augmentent pas non plus son impôt sur les sociétés (IS).

En revanche, s’ils sont soumis à cotisations sociales et que ces dernières sont régulièrement prises en charge par la SARL, l’IS de la société peut en être réduit.

Comment ne pas payer d'impôt sur les dividendes ?

Vous pouvez demander à être dispensé du prélèvement forfaitaire d’impôt sur le revenu sous certaines conditions, ainsi vous économisez ces 12,8% compris dans le PFU (flat tax). C’est possible si votre revenu fiscal de référence de l’avant-dernière année était inférieur à 50 000 euros (personne seule) ou 75 000 euros si vous vivez en couple.

Toutefois, être dispensé de ce prélèvement forfaitaire n’est pas un cadeau car vous êtes ensuite contraint d’imposer ces sommes au barème progressif de votre IRPP (impôt sur le revenu des personnes physiques).

On ne vous conseille pas de fonctionner ainsi car en cas de dispense, vous ne pouvez plus ensuite choisir de revenir sur ce prélèvement unique lors de votre déclaration. Vous êtes donc contraint au barème. Alors que payer la flat tax, aussi appelée PFU (prélèvement forfaitaire unique), immédiatement vous laisse le choix au moment de la déclaration, de rester sur ces 12,8% ou de choisir le barème progressif.

Comment répartir les dividendes entre plusieurs associés ?

La répartition des dividendes entre les associés répond à certaines règles.

Peut-on distribuer des dividendes à un seul associé ?

La répartition des dividendes entre les associés est généralement faite à concurrence de la part de capital détenue par chacun.

Les statuts de la société peuvent prévoir une répartition différente. Cela ne doit toutefois pas conduire au versement de l’intégralité du dividende à un seul associé ni d’en priver totalement les autres.

Déterminer la répartition du capital en amont

Le plus simple reste de déterminer la part de capital social de chacun lors de la rédaction des statuts de votre entreprise.

L’attribution des parts sociales peut alors se baser sur l’investissement personnel de chaque associé dans la SARL. Il s’agit là plutôt de l’investissement en temps et les compétences apportées par chacun que le montant du capital déposé.

Si cela évolue au cours du temps, il reste envisageable de réaliser des cessions de parts sociales entre les associés. Ce qui n’est pas idéal car cela nécessite des formalités et génère des coûts supplémentaires.

Une autre solution est d'envisager d’avoir chacun sa holding, détenant les parts de la SARL de manière égale. Chaque associé refacturera alors à la société fille les prestations réellement accomplies par lui durant le mois. Ainsi, chaque associé est rétribué à hauteur de son investissement personnel.

Entre deux sessions de conseil client, supervision de bilans comptables, management et formation de ses équipes, elle s’adonne à sa passion : la rédaction de contenus. Elle met sa plume et son expertise au service de sujets de fond sur la création d’entreprise et la comptabilité.

En savoir plus