Actif et passif : comprendre le bilan comptable simplement

Plateforme agréée 100% gratuite

Vous avez déjà entendu parler d’actif et de passif sans vraiment saisir la différence entre les deux ? C’est normal : ces notions, pourtant essentielles, peuvent vite sembler abstraites quand on n’est pas comptable ou expert-comptable. Pourtant, comprendre ce duo, c’est comprendre la santé financière réelle de votre entreprise.

Dans cet article, je vais vous expliquer simplement :

- ce qu’est l’actif ;

- ce qu’est le passif ;

- comment les lire dans un bilan comptable ;

- et ce que ces chiffres disent concrètement de votre situation financière.

On va décortiquer tout ça ensemble ! Mais avant, je vous résume l’essentiel.

Le bilan comptable d’une entreprise se compose de deux grandes parties :

- L’actif, qui regroupe tout ce que votre entreprise possède : biens, trésorerie, créances, etc.

- Le passif, qui rassemble tout ce qu’elle doit : dettes, capitaux, charges à payer.

L’actif et le passif forment ensemble une photographie de votre situation financière à un instant T.

En les comprenant, vous pouvez savoir si votre entreprise est solide, si elle dépend trop des dettes, ou si elle dispose de suffisamment de liquidités pour faire face à ses engagements.

Dans la suite, je vous explique pas à pas comment lire et interpréter votre bilan, sans jargon ni formules compliquées.

Définition : qu'est-ce que l’actif du bilan comptable d’une entreprise ?

Pour commencer, penchons-nous sur la partie gauche du bilan comptable, à savoir l’actif.

C’est ici que l’on retrouve tout ce que votre entreprise possède : ses biens, ses droits, ses créances et sa trésorerie.

En d’autres termes, l’actif représente ce que votre entreprise détient pour faire fonctionner son activité.

Pour que ce soit plus parlant, je vous met un petit schéma ci-dessous :

Dans le Plan comptable général (PCG), les comptes du bilan sont répartis en plusieurs classes :

- les classes 1 à 5 concernent la construction du bilan qui donne une photo de l’entreprise à un instant donné. Il montre notamment ce qu’elle possède (actif) et ce qu’elle doit (passif) ;

- les classes 6 et 7 servent à établir le compte de résultat, qui raconte l’activité sur une période. Il détaille les produits et les charges pour savoir si l’entreprise a fait un bénéfice ou une perte.

Dans la pratique, l’actif s’appuie surtout sur les classes 2 à 5 :

- les immobilisations,

- les stocks,

- les comptes de tiers,

- et la trésorerie.

Voyons cela ensemble, pas à pas.

Les immobilisations à l’actif du bilan comptable

Intéressons-nous dans un premier temps aux immobilisations, enregistrées dans la classe 2 du PCG.

Ces éléments constituent les fondations de votre entreprise. Ce sont des actifs durables utilisés sur plusieurs années pour assurer sa pérennité et soutenir son exploitation.

Ils diffèrent selon la nature de votre activité et vos besoins d’investissement.

On distingue notamment trois grandes catégories :

| immobilisation (nature) | Caractéristiques | Exemples |

|---|---|---|

| Incorporelles | Immobilisations que l’on pourrait qualifier de virtuelles | Fonds de commerce, logiciels, brevet, droit au bail |

| Corporelles | Immobilisations physiques | Ordinateurs, Véhicules, outillages, matériels, agencements, Bâtiments |

| Financières | Purement financier | Dépôt de garantie de loyer, participations financières dans d’autres sociétés |

Les stocks à l’actif du bilan comptable

Passons maintenant aux stocks, inscrits dans la classe 3 du PCG.

Les stocks correspondent simplement aux biens achetés ou produits pendant l’exercice, mais non encore vendus à la date de clôture.

On distingue principalement trois formes de stocks :

| Stock (nature) | Caractéristiques | Exemples |

|---|---|---|

| Marchandises | Approvisionnements non encore utilisés dans les opérations de négoce | Stock de jouet dans un magasin |

| Matières premières | Approvisionnements non utilisés dans un cycle de production | Stock de Bois dans une menuiserie |

| Produits finis | Production réalisée mais non encore vendue | Stock de meubles finis dans une menuiserie |

Les comptes de tiers à l’actif du bilan comptable

Après les stocks, penchons-nous sur un autre poste essentiel du quotidien : les comptes de tiers, et plus particulièrement les comptes clients (classe 4 du PCG).

Vous vous demandez peut-être : pourquoi les clients apparaissent-ils à l’actif du bilan ?

Cela ne veut évidemment pas dire qu’ils “appartiennent” à l’entreprise !

En réalité, ces montants représentent les factures non encore réglées par vos clients.

Autrement dit :

- vous avez vendu un bien ou un service ;

- la facture est émise ;

- mais vous attendez encore le paiement.

Ces créances constituent donc une somme due à l’entreprise.

Et dès qu’elles sont encaissées, elles viennent alimenter la trésorerie.

Les comptes clients figurent donc à l’actif car ils représentent une valeur future certaine pour l’entreprise.

La trésorerie à l’actif du bilan comptable

Terminons par la trésorerie, répertoriée dans la classe 5 du PCG.

Elle comprend :

- les placements financiers à court terme (ex : actions cotées en bourse) ;

- les comptes bancaires courants ;

- la caisse, pour les opérations en espèces.

Si un compte bancaire est à découvert, il passe alors au passif du bilan, car il devient une dette à rembourser.

NB : en comptabilité, une entrée d’argent à la banque (ou en caisse) est enregistrée au débit, et une sortie au crédit. Ce principe fonctionne à l’inverse du relevé bancaire que vous adresse votre banque.

Pourquoi ? Parce que le relevé de votre banque traduit sa comptabilité, pas la vôtre.

Dans les comptes de votre entreprise, le compte bancaire est débiteur quand il y a de l’argent disponible, et créditeur en cas de découvert.

En résumé, l’actif du bilan recense tout ce que votre entreprise possède et contrôle :

- ses immobilisations ;

- ses stocks ;

- ses créances ;

- et sa trésorerie.

Il montre comment vos ressources sont utilisées pour créer de la valeur et assurer la continuité de votre activité.

Comment se lit l’actif ? La logique de liquidité croissante

Nous venons d’étudier l’actif du bilan comptable, soit tout ce que votre entreprise possède comme biens, droits, créances et trésorerie. Voyons maintenant comment cet ensemble s’organise dans le bilan.

L’actif du bilan se présente sous forme de liquidités croissantes, qui s’étudient du haut vers le bas.

L’actif se lit du haut vers le bas, selon un principe appelé liquidité croissante : plus on descend dans le tableau, plus les éléments sont facilement transformables en argent. Par exemple, un bâtiment tout en haut du bilan est beaucoup moins liquide qu’un solde bancaire, situé en bas, qui peut être utilisé immédiatement pour payer une dépense.

Pour illustrer cette logique, reprenons le schéma ci-dessus.

Vous remarquerez qu’il commence par les immobilisations et se termine par la trésorerie : c’est cette structure que nous allons décrypter ensemble.

En bas du bilan : les liquidités immédiates

Commençons par présenter le bas de l’actif du bilan comptable, là où figurent les liquidités les plus accessibles.

On y retrouve tout ce que l'entreprise peut mobiliser immédiatement pour régler une dépense ou un fournisseur :

- la caisse, c’est-à-dire les espèces disponibles. Sur notre exemple de bilan, ça correspond à la partie « Disponibilités ».

- les comptes bancaires "également intégrés dans la rubrique "Disponibilités", qui permet les paiements par chèque, virement ou carte ;

- les placements à court terme, comme les actions, obligations et en SICAV (société d’investissement à capital variable).

Ces postes représentent bien des liquidités, car, en les vendant, ils alimentent la banque.

Un peu plus haut : les créances clients

En remontant dans le bilan, on arrive à la partie “Créances”.

On y trouve les comptes de tiers, notamment les clients (classe 4).

Ces créances représentent les sommes que vos clients vous doivent pour des factures non encore encaissées.

En quelque sorte, cet argent est “presque” disponible :

- dès qu’un client paie sa facture, la somme descend dans le bilan pour alimenter votre trésorerie ;

- en attendant, elle reste à l’actif sous forme de créances.

Cette zone de l’actif traduit donc votre activité commerciale en cours.

Plus haut encore : les stocks

Maintenant, imaginons que votre entreprise n’ait plus ni trésorerie disponible, ni règlements clients en attente. L’analyse de notre exemple de bilan comptable met alors en évidence une situation bien délicate.

Dans ce cas, la seule ressource encore mobilisable pourrait figurer un peu plus haut dans le tableau : la ligne “Stocks et en-cours”.

Ces stocks représentent les biens que vous détenez mais que vous n’avez pas encore vendus.

Pour transformer cette valeur en argent, il vous faut d’abord :

- trouver des clients ;

- vendre ces produits ;

- puis encaisser les règlements.

Enfin, tout en haut : les immobilisations

Remontons maintenant tout en haut de l’actif du bilan comptable, au niveau des immobilisations (classe 2).

Dans l’hypothèse extrême ou votre entreprise se retrouve en situation de faillite, qu’elle ne dispose plus d’argent, ni de créance client, ni même de stock, elle n’a plus comme autre choix que de vendre ses biens immobilisés pour honorer ses créanciers.

On se doute bien que cette situation est exceptionnelle, car elle signe la fin de la vie économique de la société. D’ailleurs, quand une entreprise en est réduite à vendre ses immobilisations, c’est peut-être sous couvert d’une procédure de liquidation judiciaire : la faillite est passée par là et les biens de l’entreprise sont mis en vente par un commissaire-priseur pour rembourser les créanciers (au moins les créanciers prioritaires).

Mais, concernant notre exemple, ce n’est heureusement pas le cas, nous disposons de l’actif au bilan. Puisque nous sommes en haut de l’actif du bilan, nous allons le redescendre pour l’analyser encore, mais du haut vers le bas cette fois, afin de mieux en observer le principe de liquidité croissante, et ce, sous un autre angle.

Une fois votre compte en banque correctement alimenté, vous pouvez :

- régler les fournisseurs ;

- alimenter votre stock ;

- payer vos taxes et vos salariés.

En résumé, l’actif du bilan se lit du bas vers le haut :

- en bas, la trésorerie, immédiatement disponible ;

- au milieu, les créances et stocks, convertibles à court terme ;

- tout en haut, les immobilisations, utilisables sur plusieurs années.

Ce principe de liquidité croissante montre comment vos ressources se transforment progressivement en argent.

Il permet de comprendre le degré de disponibilité de vos actifs et d’anticiper les besoins de financement à court terme.

Nous sommes bientôt arrivés à l’étude du passif du bilan où figurent nos dettes.

Vous vous dites peut-être que notre exemple est bien différent de votre bilan ? C’est normal selon votre activité. Si vous faites du conseil par exemple, vous n’avez pas forcément de stocks ou d'immobilisations au bilan, mais il ressemble en grande partie à celui de l’exemple.

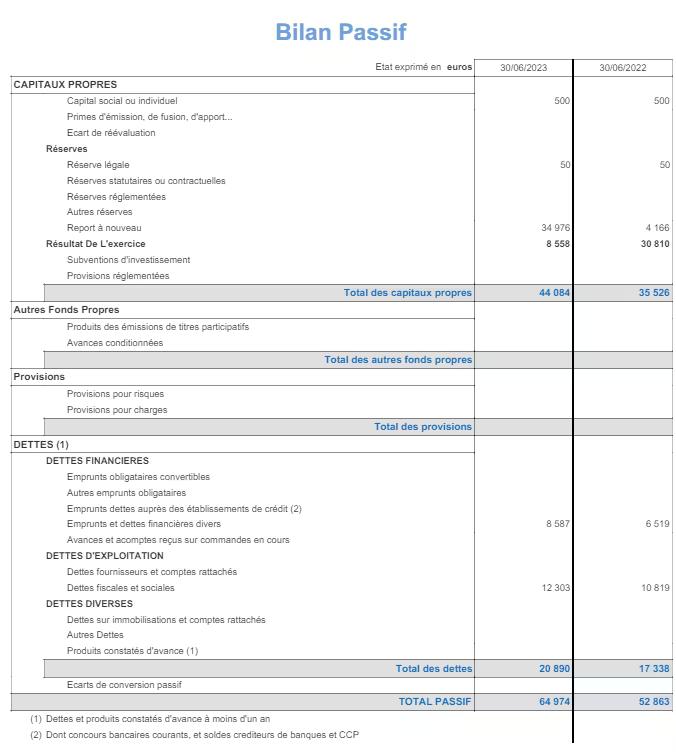

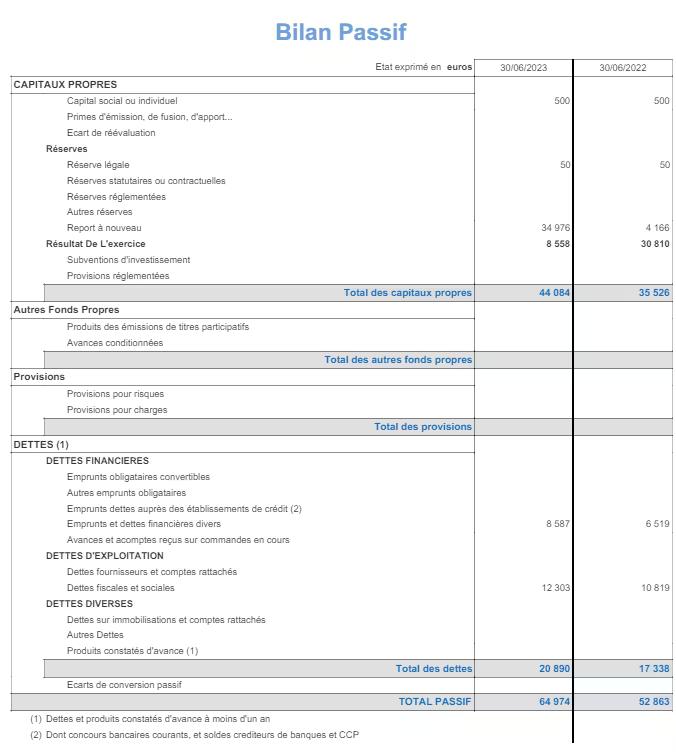

Comment analyser les éléments du passif du bilan comptable d’une société ?

Maintenant que nous avons exploré l’actif, revenons sur l’exemple de bilan comptable présenté tout en haut, car nous allons en étudier la partie droite, à savoir le passif.

C’est là que se trouvent les dettes et les sources de financement de votre entreprise. Autrement dit, le passif montre d’où vient l’argent utilisé pour constituer l’actif.

Si l’actif représente ce que votre entreprise possède, le passif montre ce qu’elle doit, que ce soit à ses associés, à la banque, à l’État ou à ses fournisseurs.

Le financement long terme

Le haut du passif du bilan regroupe l’ensemble des ressources stables dont dispose l’entreprise pour financer durablement son activité. Ces éléments appartiennent à la classe 1 du PCG et comprennent principalement les capitaux propres et les dettes financières.

Les capitaux propres

Les capitaux propres représentent les ressources durables de l’entreprise, qu’elles proviennent des associés ou de l’activité elle-même.

Ils incluent notamment le capital social.

Le capital social correspond aux sommes versées par les associés ou actionnaires lors de la création (ou d’une augmentation de capital).

Il y a d'ailleurs une question qui revient souvent sur ce sujet : « Pourquoi le capital figure-t-il au passif, alors qu’il appartient à l’entreprise ? ».

C’est une excellente question. En réalité, le capital appartient aux actionnaires. Ce sont eux qui ont apporté l’argent initial pour que l’entreprise démarre.

L’entreprise en dispose, bien sûr, mais elle en doit la valeur à ceux qui l’ont investie. C’est pourquoi il apparaît au passif. Il représente une dette à long terme envers les associés.

Les dettes financières

Un peu plus bas dans cette partie du bilan, on trouve également les emprunts (classe 16), c’est-à-dire les dettes financières contractées auprès des banques ou d’autres organismes de crédit.

Ces fonds permettent de financer les investissements sur plusieurs années.

En descendant encore dans le passif du bilan, nous constatons qu’il n’y a pas d’immobilisations (chiffre 2 du plan comptable), ni de stock (chiffre 3). C’est normal, on ne peut pas avoir de stock négatif, il s’agit d’une réalité physique.

Dans la même logique, si on peut avoir un compte bancaire négatif inscrit au passif, il est matériellement impossible pour le compte de caisse d’avoir un montant négatif. Sinon, cela signifie qu’il y a au mieux une erreur, au pire un détournement d’argent.

Les comptes de tiers au passif : les dettes à court terme

En descendant dans le bilan, nous arrivons aux comptes de tiers (classe 4). Nous avons déjà vu le compte de tiers « clients » lors de la découverte de l’actif. Il est également possible d’avoir un client au passif dans le cas où il verse un acompte à la commande.

Dans le bilan qui nous sert d’exemple, on retrouve :

Les fournisseurs (comptes 401)

Lorsque vous achetez un bien ou un service sans le payer immédiatement, le montant dû est inscrit au passif du bilan.

C’est donc votre fournisseur qui vous fait crédit. Si demain, vous payez toutes vos factures, le compte fournisseur sera à 0.

Mais, comme en comptabilité, aussi, rien ne se perd, tout se transforme. Si vous n’avez plus de sommes à la ligne fournisseurs, vous constaterez que les sommes figurant au compte bancaire auront diminué d’autant.

Les salariés (comptes 421)

Ce poste regroupe les salaires nets à verser à la date du bilan.

Ce sont les montants dus aux employés, mais pas encore payés (par exemple, les salaires du mois clôturé).

Les charges sociales (comptes 43)

Les charges sociales (comptes 43) sont toutes les charges salariales que l’entreprise doit verser aux organismes concernés : la Sécurité sociale, l’URSSAF, la retraite complémentaire, les mutuelles, etc.

Si vous êtes salarié, alors ce sont les lignes qui figurent sur votre bulletin de paie et qui viennent diminuer votre net à payer, plus les cotisations patronales.

Les impôts et taxes (compte 44)

Les impôts et taxes (compte 44) concernent la fiscalité de l’entreprise : la TVA collectée ou à payer (la TVA déductible s’inscrit à l’actif), l’IS et toutes les autres impositions et taxes à payer au Trésor public.

La trésorerie négative

Tout en bas du passif, on trouve parfois un poste bien particulier : la trésorerie négative. Elle correspond à un découvert bancaire, c’est-à-dire un compte courant dont le solde est inférieur à zéro.

Ce découvert constitue une dette à rembourser rapidement à la banque.

Il ne s’agit pas d’un poste durable : il traduit un besoin temporaire de trésorerie ou un déséquilibre entre encaissements et décaissements.

En résumé, le passif du bilan comptable présente l’origine des ressources de l’entreprise :

- en haut, les capitaux propres et les emprunts, pour financer le long terme ;

- au milieu, les dettes courantes (fournisseurs, salariés, charges, impôts) ;

- en bas, les découverts bancaires, qui reflètent une dette immédiate.

En d’autres termes, le passif explique comment l’entreprise finance ce qu’elle possède.

C’est le complément indispensable de l’actif pour comprendre la structure financière et la stabilité économique d’une société.

Le passif du bilan : comprendre la logique de l’exigibilité croissante

Tout comme l’actif se lit selon la liquidité croissante, le passif du bilan suit le principe inverse : celui de l’exigibilité croissante.

Autrement dit, plus on remonte dans le tableau, plus les dettes sont éloignées dans le temps.

Pour expliquer ce principe, nous allons donc remonter le passif du bas vers le haut, comme pour l’actif :

En bas du passif : la banque et les dettes immédiates

Commençons tout en bas, avec le compte 512 – Banque.

Lorsqu’un compte bancaire est à découvert, cela signifie que l’entreprise doit de l’argent à la banque.

Ce découvert constitue une dette à très court terme, la plus exigible du bilan.

Il faut la combler rapidement, car un découvert prolongé peut entraîner des frais bancaires (agios), voire des restrictions de paiement.

Un peu plus haut : les dettes à court terme envers les tiers

En remontant, on retrouve les comptes de tiers (classe 4 du PCG) :

- 44 - dettes envers l’État (TVA, impôt, taxes) ;

- 43 - charges sociales ;

- 421 - salaires à verser ;

- 401 - dettes fournisseurs.

Ces dettes concernent vos partenaires directs (salariés, fournisseurs, organismes sociaux ou fiscaux).

Leur exigibilité est rapide : ces créanciers attendent un règlement dans les semaines ou mois qui suivent la clôture du bilan.

Encore plus haut : les emprunts et dettes à long terme

En remontant le passif du bilan, nous arrivons au compte 16 (emprunts).

Ces dettes sont contractées sur plusieurs années, principalement auprès des banques.

La différence ici, c’est que vous disposez d’un calendrier de remboursement défini.

Ces dettes à long terme ne sont donc pas immédiatement exigibles : elles offrent une stabilité financière et permettent de financer vos investissements durables.

Tout en haut du passif : les capitaux propres

Enfin, au sommet du passif, on retrouve les capitaux propres (classe 1).

Ils comprennent :

- le capital social, apporté par les associés ;

- les réserves ;

- le report à nouveau ;

- et le résultat de l’exercice.

Ces fonds ne sont pas exigibles, car les associés ont investi pour une durée indéterminée.

Autrement dit, l’entreprise n’a pas à les rembourser tant qu’elle continue son activité.

En résumé, le passif se lit du bas vers le haut, selon un degré d’exigibilité croissant :

- En bas, les dettes immédiates à rembourser (découvert bancaire, fournisseurs, salaires, impôts) ;

- Au milieu, les emprunts à moyen et long terme ;

- En haut, les capitaux propres, non exigibles.

Ce principe de lecture permet de comprendre la structure de financement de votre entreprise : quelles dettes doivent être réglées rapidement, lesquelles soutiennent vos investissements, et quelles ressources assurent votre stabilité sur le long terme.

Le bilan comptable simplifié : une version allégée pour les petites entreprises

Pour finir, je vous propose un détour très concret. Si vous dirigez une petite structure, vous n’avez pas forcément besoin d’un bilan détaillé sur plusieurs pages.

Il existe plusieurs dispositifs allégés qui vous permettent de présenter l’essentiel de votre situation financière clairement et sans lourdeur.

Pour en savoir plus, consultez notre guide sur le bilan comptable simplifié.

Le régime du réel simplifié : un format pensé pour les petites structures

Si vous dirigez une petite structure, vos obligations comptables peuvent être adaptées à votre taille et à votre activité.

Le régime du réel simplifié offre en effet plusieurs allègements permettant de tenir une comptabilité plus légère tout en restant conforme à la loi.

Des obligations comptables allégées

Ce régime permet notamment :

- une tenue comptable simplifiée ;

- des déclarations fiscales allégées ;

- et la production de comptes annuels simplifiés, incluant une présentation réduite du bilan et du compte de résultat.

L’objectif est clair : offrir aux dirigeants une vision fidèle de leur situation financière, sans la complexité administrative propre aux régimes plus lourds.

Qui peut en bénéficier ?

En 2026, ce régime est ouvert aux entreprises dont le chiffre d’affaires de l’année civile précédente n’excède pas :

- 840 000 € pour les activités de vente de biens, de restauration ou de location de logements meublés ;

- 254 000 € pour les prestations de services et les autres activités non commerciales.

Ces seuils permettent à de nombreuses petites entreprises (commerçants, artisans, agences, indépendants) de profiter d’une comptabilité allégée.

Des obligations modulées selon la taille de l’entreprise

Les plus petites entreprises peuvent même être dispensées de produire l’annexe aux comptes annuels, si elles ne dépassent pas deux des trois seuils suivants :

- un chiffre d’affaires net inférieur ou égal à 700 000 € ;

- un total de bilan ne dépassant pas 350 000 € ;

- un effectif moyen de 10 salariés au maximum.

Pour les structures un peu plus grandes, une annexe simplifiée reste possible si elles respectent deux des trois critères suivants :

- un chiffre d’affaires net inférieur ou égal à 8 millions d’euros ;

- un total de bilan ne dépassant pas 4 millions d’euros ;

- un effectif moyen limité à 50 salariés.

Ces seuils permettent donc de moduler le niveau de détail attendu dans les comptes annuels, en fonction de la taille réelle de l’entreprise.

L’actif et le passif forment le cœur du bilan comptable : leur équilibre reflète la santé et la stabilité financière d’une entreprise.

L’actif montre comment les ressources sont utilisées, tandis que le passif indique d’où elles proviennent. Ensemble, ils offrent une lecture concrète de la solidité d’une activité et de sa capacité à évoluer dans le temps.

Savoir interpréter ces deux notions permet d’analyser plus finement les besoins de trésorerie, les leviers d’investissement et les marges de manœuvre financières.

Voilà ! Vous connaissez maintenant les différences entre l’actif et le passif d’un bilan comptable. Toutefois, faire vous-même le bilan comptable de votre société peut s’avérer risqué en cas d’erreur.

Pour assurer votre sérénité et vous concentrer sur votre business, vous pouvez vous faire accompagner par un expert-comptable en ligne, comme Dougs, pour réaliser votre bilan.

FAQ sur l’actif et le passif du bilan comptable

Quelle est la différence entre un actif immobilisé et un actif circulant ?

L’actif immobilisé regroupe les biens que l’entreprise conserve durablement : locaux, matériel, logiciels, brevets, véhicules… Ces éléments participent directement à l’exploitation sur plusieurs années.

On parle aussi de ressources permanentes, car ils représentent des investissements stables destinés à soutenir l’activité sur le long terme.

L’actif circulant, lui, évolue au rythme du cycle d’exploitation. Il comprend les stocks, les créances clients et la trésorerie.

Ces postes se renouvellent en continu : les marchandises sont vendues, les factures encaissées, les liquidités utilisées pour financer de nouvelles dépenses.

Comprendre la différence entre ces deux blocs est essentiel pour analyser le besoin en fonds de roulement et évaluer la solidité financière de l’entreprise.

Un bon équilibre entre immobilisations et actif circulant garantit une gestion saine et une trésorerie maîtrisée.

Pourquoi le passif est égal à l’actif ?

L’actif et le passif d’un bilan doivent toujours être égaux : c’est une règle comptable fondamentale.

L’actif montre comment sont utilisées les ressources, tandis que le passif indique d’où elles proviennent.

En cas de bénéfice, celui-ci s’intègre à l’actif (il augmente la trésorerie ou les créances).

Mais si le passif dépasse l’actif, cela signifie que l’entreprise ne peut plus faire face à ses dettes : on parle alors de cessation de paiement.

Quelle est la différence entre le bilan comptable et le compte de résultat ?

Le bilan comptable capture une image fixe du patrimoine de l'entreprise à un moment précis.

Le compte de résultat, lui, raconte l'histoire de son activité sur une période donnée.

Prenons l'exemple d'un commerce :

le bilan montre la valeur du stock et du matériel au 31 décembre ;

le compte de résultat détaille les ventes réalisées et les charges engagées tout au long de l'année.

Ces deux documents sont complémentaires : le compte de résultat mesure la rentabilité, tandis que le bilan évalue la solidité financière.

Un bénéfice renforce les capitaux propres du bilan, créant un cercle vertueux pour l’entreprise.

Comment analyser un bilan comptable ?

Voici quelques bons réflexes à adopter.

Comparer plusieurs exercices : un bilan se comprend dans le temps. C’est en observant son évolution que l’on repère les tendances (hausse du stock, dettes qui augmentent, trésorerie qui s’essouffle, etc.).

Surveiller le fonds de roulement et le besoin en trésorerie : ces deux indicateurs montrent si votre activité génère assez de ressources pour financer le quotidien.

Analyser la structure financière : un excès de dettes à court terme ou des capitaux propres trop faibles peuvent fragiliser votre entreprise.

Contrôler les postes clés : créances clients, stocks et trésorerie doivent rester cohérents avec le niveau d’activité.

Quelles sont les erreurs fréquentes lors de l’analyse d’un bilan ?

Certaines erreurs reviennent souvent lorsqu’on interprète un bilan sans être expert :

Confondre bénéfice et trésorerie : un résultat positif ne veut pas dire que vous avez de l’argent disponible.

Oublier les engagements hors bilan : certains contrats comme les crédits-bails ou les cautions n’apparaissent pas toujours dans le bilan, mais ils comptent dans la réalité financière.

Laisser gonfler les stocks ou les créances clients : cela bloque votre trésorerie sans que vous vous en rendiez toujours compte.

Se fier uniquement à l’équilibre du bilan : un bilan équilibré ne garantit pas une bonne santé financière, il faut en analyser la composition.

Qu'est-ce qu'un bilan d'ouverture d'un exercice comptable ?

Le bilan d'ouverture représente la situation patrimoniale d'une entreprise au début d'un exercice comptable.

Cette photographie initiale s'établit lors de deux situations principales : la création d'une entreprise ou le démarrage d'un nouvel exercice.

Dans le cas d'une création, ce document comptable recense les premiers apports : capital social, matériel, trésorerie disponible.

Pour un nouvel exercice, le bilan d'ouverture reprend à l'identique les éléments du bilan de clôture précédent, selon le principe d'intangibilité.

Un changement de régime fiscal, comme le passage d'une micro-entreprise au régime réel, nécessite également l'établissement d'un bilan d'ouverture. Cette transition implique un recensement précis des actifs et des dettes à la date du changement.

Entre deux sessions de conseil client, supervision de bilans comptables, management et formation de ses équipes, elle s’adonne à sa passion : la rédaction de contenus. Elle met sa plume et son expertise au service de sujets de fond sur la création d’entreprise et la comptabilité.

En savoir plus